คำแนะนำภาษีมูลค่าเพิ่มสำหรับผู้ขาย Amazon ในสหราชอาณาจักร

เผยแพร่แล้ว: 2020-04-22แขกโพสต์โดยผู้ขาย Amazon FBA, Luke Filer

ข้อจำกัดความรับผิดชอบ: ฉันไม่อ้างว่าเป็นที่ปรึกษาด้านภาษี/นักบัญชี ฉันกำลังพูดถึงประสบการณ์ของตัวเองในการลงทะเบียนภาษีมูลค่าเพิ่มและดำเนินการคืนภาษีมูลค่าเพิ่มสองรายการแรกให้เสร็จสิ้น เราขอแนะนำให้คุณพูดคุยกับที่ปรึกษาด้านภาษีเนื่องจากภาษีมูลค่าเพิ่มเป็นปัญหาที่ซับซ้อน

ก่อนที่จะทำงานเต็มเวลากับธุรกิจการเก็งกำไรออนไลน์ของฉัน ฉันสำเร็จการศึกษาระดับปริญญาบัญชีและการเงินสองปีรวมทั้งประสบการณ์การทำงานสองสามเดือนในสำนักงานบัญชีขนาดเล็ก ด้วยประสบการณ์และความมุ่งมั่นเล็กน้อยนี้ ฉันคิดว่าฉันจะสามารถทำบัญชีสำหรับธุรกิจ Amazon ของฉันได้...

ฉันผิดแค่ไหน!

ความผิดพลาดนี้ทำให้ฉันเสียเวลาและความเครียดไปมาก ไม่คุ้มเลยจริงๆ!

ในที่สุด ฉันส่งทั้งการคืนภาษีมูลค่าเพิ่มครั้งแรกและครั้งที่สองพร้อมกัน ไม่มีบทลงโทษสำหรับการส่งคืนครั้งแรกที่ล่าช้า และเนื่องจากความพยายามในการทำบัญชีที่แย่ของฉัน จึงเป็นไปไม่ได้ที่จะคืนครั้งแรกให้เสร็จตรงเวลา อย่างไรก็ตาม นี่หมายความว่าหากการคืน VAT ในสี่ครั้งถัดไปของฉันล่าช้า ฉันจะถูกปรับโดย HMRC

เว้นแต่คุณจะเป็นผู้ทำบัญชีที่มีประสบการณ์กับ Amazon ฉันขอแนะนำอย่างยิ่งให้เอาท์ซอร์สองค์ประกอบนี้ของธุรกิจของคุณ นี่เป็นความผิดพลาดครั้งใหญ่ที่สุดของฉัน และฉันหวังว่าฉันจะจ้างบริษัทนี้ตั้งแต่เริ่มต้น

การทำบัญชีสำหรับ Amazon นั้นซับซ้อนมาก

ฉันจะให้ตัวอย่างแก่คุณ

หากคุณซื้อสินค้าด้วยบัตรเครดิต/เดบิตผ่านการชำระเงินของ Paypal อาจเป็นฝันร้ายเพราะยอดคงเหลือของ Paypal ที่มีอยู่จะถูกใช้โดยอัตโนมัติ ซึ่งหมายความว่าเพียงส่วนหนึ่งของมูลค่าธุรกรรมจะปรากฏในรายการบัญชีบัตรของคุณ นอกจากนี้ คุณต้องแน่ใจว่าคุณไม่ได้ทำธุรกรรมเป็นสองเท่าโดยการยืนยันทั้งใน Paypal และบัญชีธนาคารของบัตร

ปัญหาอื่นๆ ที่ฉันพบ ได้แก่ รายการสำหรับบัตรของขวัญ การจัดการความแตกต่างของสกุลเงิน และอื่นๆ

ในฐานะผู้ประกอบการ คุณไม่สามารถเชี่ยวชาญในทุกด้าน นี้เป็นหนึ่งในพื้นที่ที่ฉันขอแนะนำคือเอาต์ซอร์ซ การทำบัญชีของคุณต้องถูกต้องเพื่อที่จะส่งการคืนภาษีมูลค่าเพิ่ม - พวกเขาจับมือกัน

ตรวจสอบให้แน่ใจว่าคุณมีบัญชีธนาคารแยกต่างหากสำหรับธุรกิจ Amazon ของคุณและเก็บแยกไว้ในบัญชีส่วนตัวของคุณ!

ไม่จำเป็นต้องเป็นบัญชีธนาคารของธุรกิจ อาจเป็นบัญชีธนาคารส่วนบุคคลที่คุณใช้สำหรับธุรกิจ แต่ให้แน่ใจว่าคุณแยกธุรกรรมส่วนตัวและธุรกรรมทางธุรกิจทั้งหมดออกจากกัน

อีกตัวอย่างหนึ่งของการไม่แยกธุรกิจและของใช้ส่วนตัวออกจากกันคือการซื้อส่วนผสมของทั้งสองอย่าง ก่อนหน้านี้ฉันเคยสั่งสต็อกสินค้าจากผู้ค้าปลีกและเพิ่มของใช้ส่วนตัวบางอย่างที่ฉันต้องการ ซึ่งหมายความว่าคำสั่งซื้อนั้นมีทั้งของใช้ส่วนตัวและของธุรกิจ อย่าทำแบบนี้ มันทำให้ชีวิตซับซ้อนมาก

ตรวจสอบให้แน่ใจว่าคุณเก็บทุกอย่างที่เกี่ยวข้องกับธุรกิจแยกจากกันทุกอย่างที่เป็นส่วนตัว หากซ้อนทับกัน เช่น บิลค่าโทรศัพท์ ให้แจ้งให้ผู้ทำบัญชีทราบเพื่อปรับตามนี้

ความรู้เบื้องต้นเกี่ยวกับภาษีมูลค่าเพิ่ม

กล่าวง่ายๆ ภาษีมูลค่าเพิ่มคือภาษีจากการขายสินค้าและบริการ คุณชำระภาษีมูลค่าเพิ่มสำหรับสินค้าและบริการส่วนใหญ่ในสหราชอาณาจักร ฉันจะไม่ลงรายละเอียดมากมายเกี่ยวกับวิธีการทำงานของ VAT เนื่องจากมีคู่มือออนไลน์มากมาย

อัตราภาษีมูลค่าเพิ่มในปัจจุบันในสหราชอาณาจักรอยู่ที่ 20% สำหรับสินค้าและบริการส่วนใหญ่ อย่างไรก็ตาม สำหรับสินค้าบางชนิด อัตราภาษีมูลค่าเพิ่ม 5% หรือ 0% จะถูกใช้

ธุรกิจที่มีรายได้มากกว่า 85,000 ปอนด์ในระยะเวลาต่อเนื่อง 12 เดือนต้องลงทะเบียนภาษีมูลค่าเพิ่ม จากนั้นพวกเขาจะต้องเรียกเก็บภาษีมูลค่าเพิ่มสำหรับผลิตภัณฑ์ใดๆ ที่ขาย แต่พวกเขาสามารถเรียกร้องภาษีมูลค่าเพิ่มสำหรับผลิตภัณฑ์ที่ซื้อได้ นี่เป็นสิ่งสำคัญเนื่องจากคุณสามารถขอคืนภาษีมูลค่าเพิ่มได้เฉพาะผลิตภัณฑ์ที่จัดทำโดยธุรกิจที่จดทะเบียนภาษีมูลค่าเพิ่มเท่านั้น

เมื่อจดทะเบียนภาษีมูลค่าเพิ่มแล้ว คุณจะต้องดำเนินการคืนภาษีมูลค่าเพิ่มทุกสามเดือน การคืนสินค้านี้จะพิจารณาว่าคุณได้ชำระภาษีมูลค่าเพิ่มเท่าใด และภาษีมูลค่าเพิ่มที่คุณเก็บได้ (จากการขาย) เป็นจำนวนเท่าใด คุณต้องลบค่าแรกออกจากค่าที่สอง และหากตัวเลขนี้เป็นค่าบวก (ซึ่งโดยปกติแล้วจะเป็น) คุณจะต้องจ่ายให้กับรัฐบาล (HMRC)

ฉันจะลงทะเบียนภาษีมูลค่าเพิ่มได้อย่างไร

เนื่องจากเกณฑ์ในการลงทะเบียนภาษีมูลค่าเพิ่มคือ 85,000 ปอนด์ ฉันจึงขายได้มากถึง 82/83k ในฐานะผู้ซื้อขายคนเดียว (ประกอบอาชีพอิสระ) แล้วจึงก่อตั้งบริษัทจำกัดในเดือนพฤษภาคม 2019

เนื่องจากบริษัทจำกัดเป็นนิติบุคคลแยกต่างหากสำหรับผู้ค้ารายเดียว เกณฑ์ภาษีมูลค่าเพิ่มจึง "รีเซ็ต" ได้อย่างมีประสิทธิภาพ ซึ่งหมายความว่าฉันสามารถขายสินค้ามูลค่าอีก 82/83k ได้อีกครั้งก่อนที่ฉันจะจดทะเบียนภาษีมูลค่าเพิ่มในวันที่ 1 ตุลาคม 2019

ประโยชน์ที่เห็นได้ชัดของสิ่งนี้คือ คุณจะได้รับยอดขายที่ปลอดภาษีมูลค่าเพิ่มมูลค่า £85k นี่เป็นสิ่งที่ดีเพราะการจดทะเบียนภาษีมูลค่าเพิ่มจะทำให้ผลกำไรลดลง

ก่อนทำแผนนี้ ฉันได้ค้นคว้าหาข้อมูลว่าการจดทะเบียนภาษีมูลค่าเพิ่มนั้นเหมาะกับฉันหรือไม่ ดูข้อควรพิจารณาบางอย่างที่ช่วยฉันในการตัดสินใจด้านล่างนี้

1. ผลกระทบต่อการทำกำไร

ฉันจะใช้ตัวอย่างพื้นฐานเพื่ออธิบายสิ่งนี้ ในสถานการณ์สมมตินี้ เราจะพิจารณาผู้ขายที่จดทะเบียน VAT และผู้ขายที่ยังไม่ได้ลงทะเบียน VAT

สถานการณ์นั้นง่ายมาก เราซื้อสินค้าราคา 50 ปอนด์ จากนั้นเราจะขายในราคา 100 ปอนด์ เราไม่คิดค่าใช้จ่ายอื่น ๆ เพื่อความเรียบง่ายและอัตราภาษีมูลค่าเพิ่ม 20% สำหรับผลิตภัณฑ์

ผู้ขายที่ไม่ได้จดทะเบียนภาษีมูลค่าเพิ่มทำเงินได้ 50 ปอนด์ (100-50 ปอนด์) แต่ผู้ขายที่จดทะเบียน VAT ทำเงินได้ 40 ปอนด์

ทำไมถึงเป็นเช่นนี้?

เนื่องจากพวกเขาสามารถเรียกคืนค่าใช้จ่ายได้ 20% (10 ปอนด์) อย่างไรก็ตาม พวกเขาต้องส่งเงิน 20% ของราคาขาย (20 ปอนด์) ซึ่งหมายความว่าเป็นเงิน 80-40 ปอนด์ ซึ่งเป็นกำไร 40 ปอนด์

ค่าใช้จ่ายมีความสำคัญ เนื่องจากคุณสามารถขอคืนภาษีเหล่านี้ได้ หากผู้ให้บริการจดทะเบียนภาษีมูลค่าเพิ่ม เราจะดำเนินการตามตัวอย่างก่อนหน้านี้เพื่อแสดงสิ่งนี้

สมมติว่าค่าใช้จ่ายของเรามีดังนี้ (เราจะถือว่าผู้ให้บริการทั้งหมดจดทะเบียนภาษีมูลค่าเพิ่มแล้ว)

- 8 ปอนด์ในค่าธรรมเนียมอเมซอน

- ค่าศูนย์เตรียมการ 1 ปอนด์

- 1 ปอนด์สำหรับบริการอื่น ๆ (ซอฟต์แวร์ทั้งหมดถูกปันส่วน)

ซึ่งหมายความว่าผู้ขายที่ไม่ได้จดทะเบียนภาษีมูลค่าเพิ่มในขณะนี้มีกำไร 40 ปอนด์ (50 - 10 ปอนด์)

ผู้ขายที่จดทะเบียนภาษีมูลค่าเพิ่มสามารถขอคืนภาษีมูลค่าเพิ่มได้ 2 ปอนด์จากค่าใช้จ่ายมูลค่า 10 ปอนด์ ซึ่งหมายความว่าขณะนี้ตัวเลขกำไรของพวกเขาอยู่ที่ 32 ปอนด์ (40-8.00 ปอนด์)

ดังนั้นการขอคืนภาษีจากค่าใช้จ่ายจะช่วยลดผลกระทบต่อการจดทะเบียนภาษีมูลค่าเพิ่ม ลองดูปัจจัยอื่นๆ ที่จะส่งผลต่อความสามารถในการทำกำไรและช่วยในการตัดสินใจของคุณ

2. ค่าใช้จ่ายเพิ่มเติมสำหรับผู้ดูแลระบบ

ฉันขอแนะนำอย่างยิ่งให้คุณจ้างทำบัญชีจากภายนอกและคืนภาษีมูลค่าเพิ่มให้กับนักบัญชีที่ผ่านการรับรอง ใช่ สิ่งนี้จะมีค่าใช้จ่ายทางการเงินจำนวนมาก อย่างไรก็ตาม การไม่ทำเช่นนี้จะทำให้คุณเสียเวลามาก และอาจต้องใช้เงินเป็นจำนวนมาก ทั้งค่าปรับและค่าปรับและการไม่เรียกร้องค่าสินไหมทดแทนสูงสุด

ดังที่กล่าวไปแล้ว คุณจำเป็นต้องตระหนักถึงค่าใช้จ่ายเพิ่มเติมเหล่านี้ที่เกี่ยวข้องกับการจดทะเบียนภาษีมูลค่าเพิ่ม คุณยังอาจต้องใช้เวลา/เงินมากขึ้นเนื่องจากการเก็บใบแจ้งหนี้และการเก็บบันทึกทั่วไปมีความสำคัญมากขึ้น

3. สินค้า 0%

หลังจากการอภิปรายเรื่องผลกระทบต่อการทำกำไร สิ่งสำคัญคือต้องพิจารณาผลกระทบของสินค้าที่มีอัตราภาษีมูลค่าเพิ่ม 0% มองแวบแรกอาจดูเหมือนเหมือนกับการไม่จดทะเบียน VAT แต่นั่นไม่ถูกต้องและดีกว่านี้อีก เพราะคุณยังสามารถขอคืนภาษีสำหรับค่าใช้จ่ายได้ ซึ่งผู้ขายที่ไม่จดทะเบียน VAT ไม่สามารถทำได้ .

หากเราย้อนกลับไปที่ตัวอย่างก่อนหน้านี้และถือว่านี่เป็นภาษีมูลค่าเพิ่ม 0% แทน กำไรจะอยู่ที่ 42 ปอนด์ ทั้งนี้เนื่องจากก่อนค่าใช้จ่าย กำไรจะเหมือนกับผู้ขายที่ไม่ได้จดทะเบียนภาษีมูลค่าเพิ่ม (50 ปอนด์) แต่คุณสามารถขอคืนภาษีมูลค่าเพิ่ม 2 ปอนด์สำหรับค่าใช้จ่ายได้ ซึ่งหมายความว่าตัวเลขกำไรจะอยู่ที่ 42 ปอนด์ ซึ่งสูงกว่าของ ผู้ขายที่ไม่จดทะเบียนภาษีมูลค่าเพิ่ม

หากคุณสามารถจัดหาสินค้า 0% ได้จำนวนมาก ผลกำไรของคุณจะได้รับผลกระทบน้อยลงจากการจดทะเบียนภาษีมูลค่าเพิ่ม!

ปัญหาคือสินค้า 0% หาซื้อยาก ฉันจะไม่ทำรายการ เพราะคุณจะต้องค้นคว้าข้อมูลเหล่านี้ GOV.UK เป็นจุดเริ่มต้นที่ดีสำหรับการวิจัยของคุณ

คุณควรลงทะเบียนภาษีมูลค่าเพิ่มหรือไม่?

ฉันทราบดีว่ามีประเด็นเชิงลบมากมายที่นี่ แต่ท้ายที่สุดแล้ว หากคุณต้องการทำสิ่งนี้อย่างจริงจัง ก็เป็นขั้นตอนที่หลีกเลี่ยงไม่ได้

ในการตัดสินใจว่าขั้นตอนนี้เหมาะกับคุณหรือไม่ คุณต้องพิจารณาปัจจัยต่างๆ และชั่งน้ำหนักกับสถานการณ์ส่วนตัวของคุณ สำหรับบางคน การขายที่ราวๆ 80,000 ปอนด์ต่อปี และการทำงานนอกเวลานี้ก็ได้ผลดีสำหรับธุรกิจของพวกเขา สำหรับคนอื่น ๆ เช่นฉัน การจดทะเบียนภาษีมูลค่าเพิ่มเป็นขั้นตอนที่หลีกเลี่ยงไม่ได้ในขณะที่ฉันตัดสินใจ (หลังจากชั่งน้ำหนักผลกระทบต่อธุรกิจของฉันแล้ว) ว่าฉันต้องการทำสิ่งนี้เต็มเวลา

เราขอแนะนำให้คุณพยายามทำความเข้าใจส่วนต่างกำไรของคุณตอนนี้ และพิจารณาว่ามันคืออะไรหลังจากจดทะเบียนภาษีมูลค่าเพิ่ม ดูผลิตภัณฑ์ที่คุณขายและพิจารณาว่าคุณยังสามารถขายได้หรือไม่หากจดทะเบียนภาษีมูลค่าเพิ่ม

พิจารณาว่าคุณมีทรัพยากรในการเพิ่มรายได้ของคุณหรือไม่ แม้ว่าคุณจะทำตามขั้นตอนต่างๆ เพื่อลดผลกระทบของการจดทะเบียนภาษีมูลค่าเพิ่มต่อความสามารถในการทำกำไรได้ แต่ท้ายที่สุดแล้ว กำไรของคุณจะลดลง

ตัวอย่างเช่น หากคุณขายสินค้า 150,000 ปอนด์ที่อัตรากำไร 9% จะดีกว่า 80,000 ปอนด์ที่ 12% หรือไม่ แล้วถ้าคุณทำเงินได้ 200,000 ปอนด์ที่ 8% หรือ 9% ล่ะ? พิจารณาเวลาและทรัพยากรเพิ่มเติมที่จำเป็นเพื่อให้ได้ตัวเลขเหล่านี้

เคล็ดลับหนึ่งที่ฉันจะให้ได้คือโทรหาผู้ขายที่จดทะเบียนภาษีมูลค่าเพิ่มแล้วถามคำถาม อย่ารีบเร่งการตัดสินใจนี้! เป็นเรื่องใหญ่ ไม่มีคำตอบที่ถูกหรือผิดที่ชัดเจน เนื่องจากขึ้นอยู่กับสถานการณ์ส่วนบุคคลของคุณ

หากคุณตัดสินใจที่จะลงทะเบียน สิ่งหนึ่งที่คุณต้องทำคือ...

อยู่ด้านบนของคอลเลกชันใบแจ้งหนี้

แม้ว่าผู้ค้าปลีกจำนวนมากจะจัดเตรียมใบแจ้งหนี้สำหรับคำสั่งซื้อใดๆ ที่จัดเก็บไว้ในบันทึกของตน แต่บางรายก็ให้ใบแจ้งหนี้สำหรับคำสั่งซื้อล่าสุดเท่านั้น และอาจมีเหตุการณ์ที่ไม่คาดฝันอื่นๆ เกิดขึ้น สิ่งสำคัญคือต้องคอยติดตามการเรียกเก็บเงินใบแจ้งหนี้ ตัวอย่างที่ดีที่นี่คือ Mothercare ซึ่งเข้ามาบริหาร และตอนนี้คุณไม่สามารถรับใบแจ้งหนี้จากพวกเขาได้

เราขอแนะนำให้คุณตรวจสอบให้แน่ใจว่าคุณไม่มีใบแจ้งหนี้ที่ค้างชำระเกิน 30 วัน สร้างระบบสำหรับสิ่งนี้และยึดติดกับมัน คุณควรทำงานร่วมกับผู้ทำบัญชีเพื่อสร้างระบบที่เหมาะกับคุณทั้งคู่

การเรียกร้องภาษีมูลค่าเพิ่ม – ซัพพลายเออร์

กลไกการประจุย้อนกลับ

กลไกการย้อนกลับของยุโรปเป็นสิ่งที่คุณต้องตระหนัก ฉันจะไม่อธิบายรายละเอียดที่นี่ เพราะมีคำแนะนำที่ทำได้ดีกว่าที่ฉันทำได้

สิ่งที่ฉันต้องการทราบคือคุณควรตรวจสอบใบแจ้งหนี้ที่จัดทำโดยธุรกิจที่อยู่ในยุโรปเพื่อให้แน่ใจว่าตรงตามข้อกำหนดที่ถูกต้อง ตรวจสอบกับนักบัญชีของคุณหากไม่แน่ใจ

หลายครั้งที่คุณต้องให้หมายเลข VAT ของคุณแก่ธุรกิจเหล่านี้ก่อนตัดสินใจซื้อ หากพวกเขามีหมายเลข VAT GB อยู่แล้ว ก็จะไม่เป็นปัญหา

ธุรกิจนอกยุโรป

แม้ว่าโดยปกติฉันไม่ได้จัดหาผลิตภัณฑ์จากนอกยุโรป แต่ฉันใช้ผู้ให้บริการซอฟต์แวร์บางราย ตัวอย่างเช่น คุณจะไม่สามารถขอคืนภาษีมูลค่าเพิ่มใดๆ ในการสมัครสมาชิก Tactical Arbitrage ได้ เนื่องจากบริษัทนี้ตั้งอยู่ในออสเตรเลีย และไม่มีองค์ประกอบภาษีมูลค่าเพิ่ม

ผลกระทบต่อการจัดหา

ปัญหาที่ฉันพบในการจดทะเบียนภาษีมูลค่าเพิ่มคือการระบุอัตราภาษีมูลค่าเพิ่มของผลิตภัณฑ์ ณ เวลาที่ซื้อ เมื่อซัพพลายเออร์เป็นผู้ออกใบแจ้งหนี้ คุณสามารถดูอัตราภาษีมูลค่าเพิ่มที่พวกเขาเรียกเก็บ และนี่คือสิ่งที่คุณจะเรียกเก็บจากผลิตภัณฑ์ที่คุณขาย

ปัญหาคือคุณจำเป็นต้องรู้ว่าอัตราภาษีมูลค่าเพิ่มเป็นเท่าใด ณ เวลาที่ซื้อ เนื่องจากอาจเป็นข้อแตกต่างระหว่างผลิตภัณฑ์ที่ดีและผลิตภัณฑ์ที่ไม่ดี

จากการคืนภาษีมูลค่าเพิ่มสองครั้งที่ฉันได้ช่วยดำเนินการให้เสร็จสิ้น ตอนนี้ฉันมีความคิดที่ดีเกี่ยวกับอัตราภาษีมูลค่าเพิ่มสำหรับผลิตภัณฑ์ คุณสามารถค้นคว้าเกี่ยวกับภาษีมูลค่าเพิ่มสำหรับผลิตภัณฑ์ (Google, เว็บไซต์ HMRC) และเมื่อเวลาผ่านไป คุณจะเริ่มเรียนรู้ว่าอัตราภาษีมูลค่าเพิ่มคืออะไร นี่เป็นเรื่องปกติ แต่สำหรับผู้ที่ชอบฉันที่ใช้ VAs (Virtual Assistants) กับแหล่งที่มา ไม่จำเป็นต้องสอนอัตราภาษีมูลค่าเพิ่มทั้งหมดให้กับผลิตภัณฑ์ต่างๆ

สิ่งที่ฉันทำไปแล้ว (และคุณอาจมีระบบที่ดีกว่านี้) คือการให้ VA คิดภาษีมูลค่าเพิ่ม 20% สำหรับสินค้าทั้งหมด เว้นแต่จะอยู่ในส่วนของร้านขายของชำ ซึ่งในกรณีนี้ ต้องวิเคราะห์ทั้งที่ 0% และ 20 %. เนื่องจากร้านขายของชำจำนวนมากได้รับคะแนน 0% ฉันยังได้สร้างฐานข้อมูลของผลิตภัณฑ์ 0% ทั้งหมดที่ซื้อ ซึ่งช่วยในการเติมเต็มในอนาคต

เคล็ดลับสุดท้ายในประเด็นนี้คือต้องระวังเครื่องมือวิเคราะห์ดีล เช่น BuyBotPro เป็นต้น ซึ่งอาจทำให้เข้าใจผิดได้ พวกเขาคิดอัตราภาษีมูลค่าเพิ่มตามหมวดหมู่และเห็นได้ชัดว่าไม่ถูกต้องเสมอไป อย่าลืมตรวจสอบสิ่งนี้เมื่อซื้อ! ฉันอยากจะแนะนำ Seller Amp ซึ่งช่วยให้คุณกำหนดอัตราภาษีมูลค่าเพิ่มสำหรับสินค้าที่คุณวิเคราะห์ได้

อัตราภาษีมูลค่าเพิ่มใน Amazon

คุณต้องกำหนดอัตราภาษีมูลค่าเพิ่มสำหรับผลิตภัณฑ์ที่คุณขาย สิ่งนี้จะเสร็จสิ้นเมื่อคุณเพิ่มสินค้าคงคลังของคุณไปยัง Amazon ถ้าคุณไม่ทำเช่นนี้ Amazon จะถือว่าผลิตภัณฑ์ที่ขายมีอัตราภาษีมูลค่าเพิ่ม 20%

กำลังตรวจสอบอัตราภาษีมูลค่าเพิ่ม

หากคุณไม่แน่ใจเกี่ยวกับอัตราภาษีมูลค่าเพิ่มของสินค้า คุณสามารถใช้บัญชีการซื้อธุรกิจของ Amazon เพื่อตรวจสอบได้ เพียงลงชื่อเข้าใช้บัญชี Amazon ของคุณและค้นหาผลิตภัณฑ์ ไปที่บัญชีธุรกิจของ Amazon และค้นหารายการ ดูว่าราคาไม่รวมหรือรวมภาษีมูลค่าเพิ่มหรือไม่

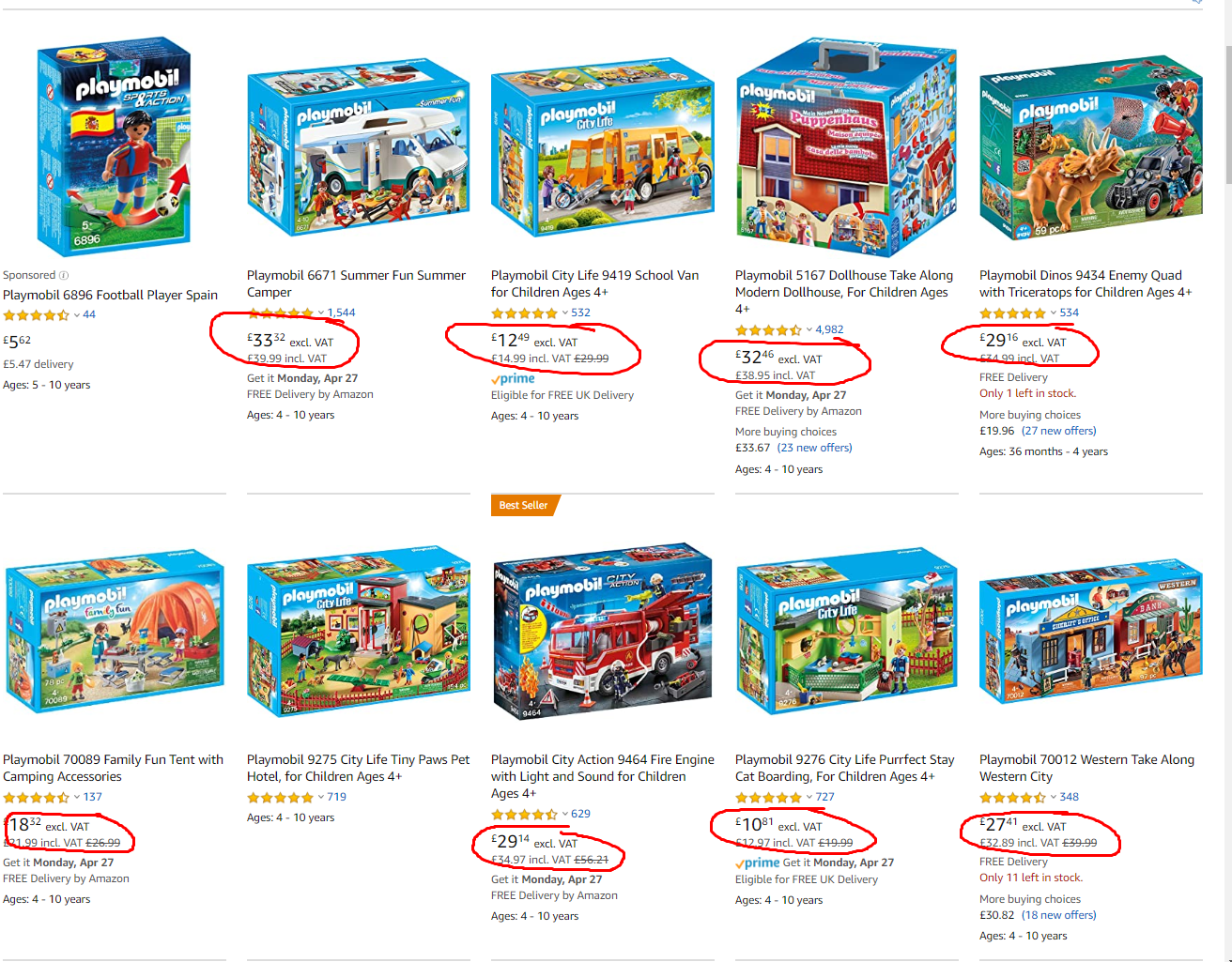

ในตัวอย่างข้างต้น ฉันค้นหาด้วยคำว่า “Playmobil” เนื่องจากของเล่น Playmobil ทั้งหมดมีอัตราภาษีมูลค่าเพิ่ม 20% ตามมาตรฐาน คุณจะเห็นได้ว่าผลลัพธ์เหล่านี้ส่วนใหญ่แสดงราคาที่ไม่รวมและรวมภาษีมูลค่าเพิ่ม เนื่องจากมีองค์ประกอบภาษีมูลค่าเพิ่ม 20%

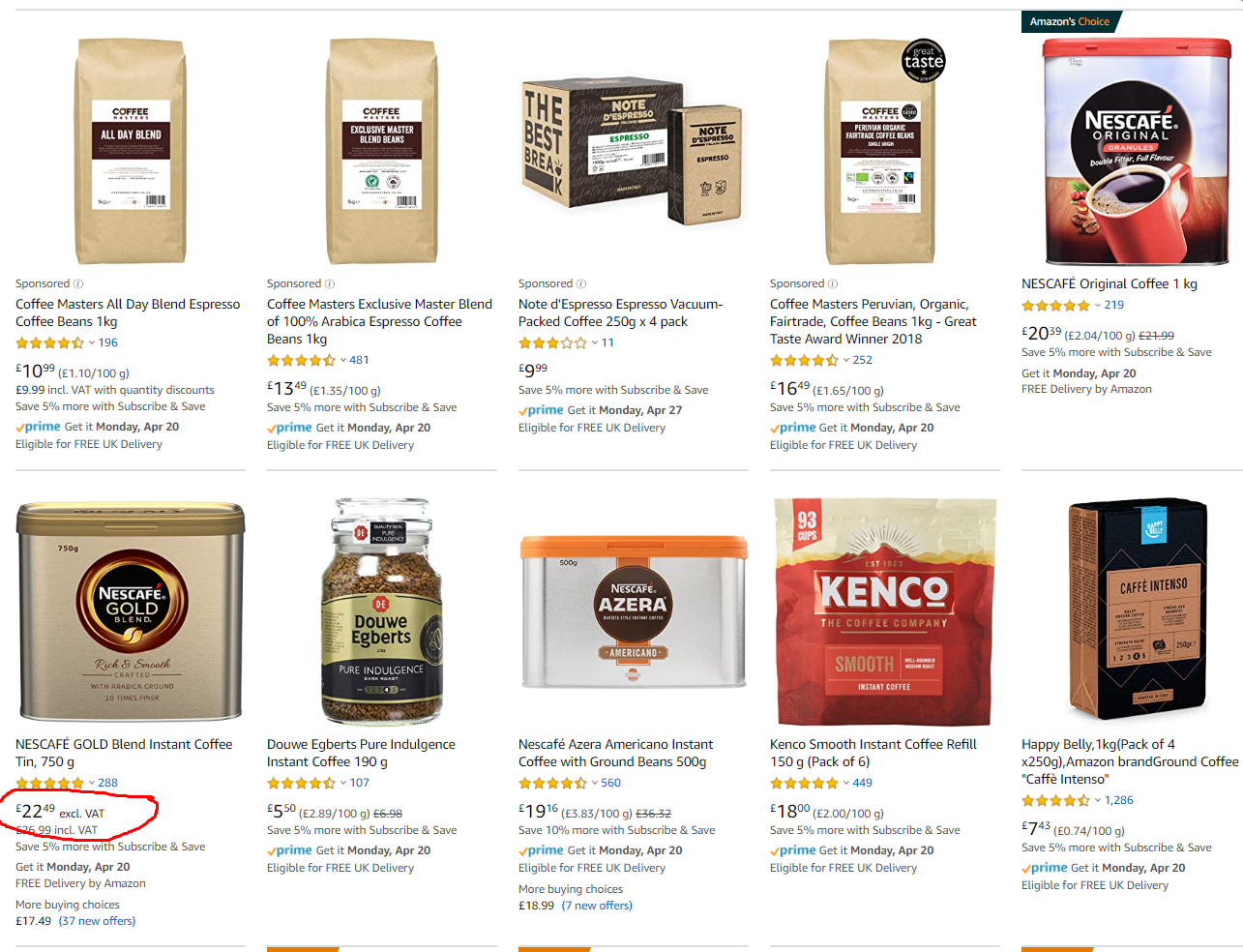

ในตัวอย่างที่สอง ฉันค้นหาด้วยคำว่า "Coffee" เนื่องจาก Coffee ได้รับการจัดอันดับเป็นศูนย์ที่ภาษีมูลค่าเพิ่ม 0% คุณสามารถเห็นได้ว่ามีเพียง 1 ผลลัพธ์ที่มีองค์ประกอบ VAT ฉันคิดว่าผู้ขายรายนี้ป้อนรหัส VAT ไม่ถูกต้อง แต่สิ่งนี้เน้นว่าวิธีนี้ไม่สมบูรณ์แบบ แต่สามารถช่วยสำหรับรายการที่คุณไม่แน่ใจ

ความคิดสุดท้าย

เราหวังว่าคุณจะพบว่าบล็อกนี้มีประโยชน์ เคล็ดลับสุดท้ายสำหรับธุรกิจที่จดทะเบียนภาษีมูลค่าเพิ่มคือการกำหนดงบประมาณสำหรับใบเรียกเก็บเงิน VAT ของคุณ เนื่องจากคุณจะต้องรับผิดในรูปของภาษีมูลค่าเพิ่มที่เป็นหนี้ HMRC ในช่วงสามเดือน คุณต้องตั้งงบประมาณสำหรับสิ่งนี้ เพื่อให้คุณมีเงินสดที่จะจ่าย เรียกเก็บเงินเมื่อคุณส่งการคืนภาษีมูลค่าเพิ่มของคุณ

ผู้ขาย Amazon ในสหรัฐอเมริกา? ดูคำแนะนำเกี่ยวกับภาษีการขายของ Amazon

สนใจรับคำแนะนำเพิ่มเติมเกี่ยวกับการขายใน Amazon หรือไม่? ตรวจสอบชุมชนผู้ประกอบการ iGen บน Facebook

ที่เกี่ยวข้อง: Amazon ให้สินเชื่อที่ถูกต้องสำหรับธุรกิจ FBA ของคุณหรือไม่