Nakit Akış Tablosu: Ne, Neden ve Nasıl

Yayınlanan: 2021-11-03Nakit, özellikle yeni ve küçük işletmeler olmak üzere her işletmenin can damarıdır.

Küçük işletmeler için birçok engel olsa da, sınırlı veya tutarsız nakit akışı en uzun olanlardan biridir. US Bank tarafından yapılan bir araştırma , küçük işletmelerin %82'sinin nakit akışı sorunları nedeniyle başarısız olduğunu gösteriyor.

Başka bir deyişle, nakit yoksa iş de yoktur . Bu nedenle nakit akışını anlamak ve yönetmek başarı için bir ön koşuldur.

İşletmenize giren ve çıkan parayı anlamak için bir nakit akış tablosuna ihtiyacınız vardır. Mali tablolarla ilgili sorun yaşıyorsanız endişelenmeyin; nakit akışı tablonuzu bir araya getirmenize yardımcı olacağız.

Nakit akış tablosu nedir?

Nakit akış tablosu (CFS), belirli bir dönemde nakit işlemlerinin giriş ve çıkışlarını özetleyen bir finansal tablodur.

Nakit akış tablosunun amacı, şirkete giren ve şirketten ayrılan nakit ve nakit benzerlerinin miktarını kaydetmektir. Sonuç olarak, işletmeler, şirketin finansal sağlığı için gerekli olan nakit pozisyonunun ayrıntılı bir resmini elde eder.

Birçok küçük işletme, kâr/zarara çok fazla odaklanma ve nakit akışını göz ardı etme tuzağına düşer. Böylece nasıl olduğunu bilmeden nakitleri bitiyor. Nakit akışınıza ilişkin net bir genel bakışa sahip olmak, paranın nereden geldiğini ve nasıl harcandığını anlamanıza olanak tanır. Sonuç olarak, bu daha bilinçli iş kararları vermenize yardımcı olacaktır.

Nakit akış tablosunun temel unsurları

Bir nakit akışı tablosu tipik olarak üç ana bileşen içerir:

- Operasyon aktiviteleri

- Yatırım faaliyetleri

- Finans hareketleri

Işletme faaliyetlerinden kaynaklanan nakit akışı

Nakit akış tablosunun işletme faaliyetleri, ana faaliyet konusuyla ilgili faaliyetleri içerir. Başka bir deyişle, bu bölüm bir şirketin ürün veya hizmet tedarikinden kaynaklanan nakit akışını ölçer. İşletme faaliyetlerine ilişkin bazı örnekler arasında mal ve hizmet satışı, maaş ödemeleri, kira ödemeleri ve gelir vergisi ödemeleri sayılabilir.

Yatırım faaliyetlerinden kaynaklanan nakit akışı

Yatırım faaliyetleri, uzun vadeli varlıkların ve nakit benzeri değerlere dahil olmayan diğer yatırımların elde edilmesinden ve elden çıkarılmasından kaynaklanan nakit akışını içerir. Bunlar, şirketin büyümesine yönelik uzun vadeli yatırımları temsil eder. Örneğin, gayrimenkul veya araçlar gibi fiziksel mülklerin ve patentler gibi fiziksel olmayan mülklerin satın alınması veya satılması.

Finansman faaliyetlerinden nakit akışı

Finansman faaliyetleriyle ilgili nakit akışları, tipik olarak, yatırımcılardan veya bankalardan, hisse ihracı ve geri alımının yanı sıra bir temettü ödemesini temsil eder. Dolayısıyla, ister kredi topluyor olun, ister hizmet borcuna faiz ödüyor olun, ister temettü dağıtıyor olun, tüm bu işlemler nakit akış tablosundaki finansman faaliyetleri bölümüne girer.

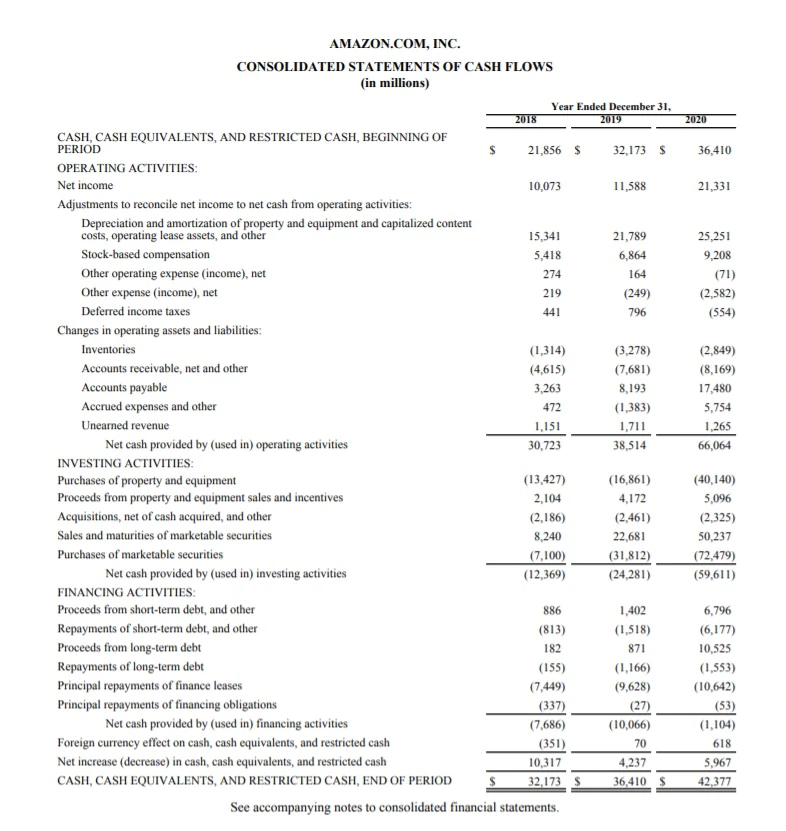

İşte Amazon'un 2020 yıllık raporundan bir nakit akışı tablosu örneği . Üç ana bölümü görebilirsiniz: işletme faaliyetleri, yatırım faaliyetleri ve finansman faaliyetleri.

Nakit akışı tablosu eldeki nakit ve net gelir ile başlar. İşletme faaliyetlerinden kaynaklanan nakit girişlerini ve çıkışlarını hesapladıktan sonra Amazon, faaliyetten 66.06 milyar dolar nakit açıkladı.

Yatırım faaliyetleri, esas olarak mülk ve ekipman alımlarının yanı sıra menkul kıymetler nedeniyle -59.61 milyar dolardı. Finansman faaliyetleri -1,1 milyar dolardı.

2020'nin sonunda Amazon'un elinde 42,37 milyar dolar nakit vardı.

Görüntü kaynağı: Amazon

Nakit akışı ile diğer finansal tablolar arasındaki fark

Mali tablolar, işletmenizin mali performansını özetleyen raporlardır. Nakit akış tablosu, bilanço ve gelir tablosunun yanı sıra üç ana finansal tablo türünden biridir .

Özetle, bir gelir tablosu gelir, gider ve karlılığı ölçer. Öte yandan, bilanço varlıkları, yükümlülükleri ve özkaynakları gösterir. Ve son olarak, nakit akışı tablosu, nakitteki artış ve azalışları kaydeder.

Her üç finansal tablo da farklıdır, ancak bunlar karmaşık bir şekilde bağlantılıdır. Gelir tablosundan elde edilen net gelir, bilançodaki birikmiş karları besler ve nakit akış tablosundaki başlangıç noktasıdır.

İşte üç finansal tablonun bir karşılaştırması:

| gelir tablosu | Bilanço | Nakit akımı | |

| Zaman | Zaman aralığı | zaman içinde bir nokta | Zaman aralığı |

| Amaç | karlılık | Finansal pozisyon | nakit hareketleri |

| Miktar | Gelir, giderler, karlılık | Varlıklar, yükümlülükler, özkaynaklar | Nakit artış ve azalışlar |

| Başlangıç noktası | Hasılat | Nakit dengesi | Net gelir |

| bitiş noktası | Net gelir | Dağıtılmamış karlar | Nakit dengesi |

Kaynak: Kurumsal Finans Enstitüsü

Şimdi bir nakit akışı tablosunun temellerini ele aldığımıza göre, iki hesaplama yöntemine bakalım: doğrudan yöntem ve dolaylı yöntem.

Nakit akışı hesaplama yöntemleri

Doğrudan yöntem, işletme faaliyetlerinden kaynaklanan tüm nakit girişlerini ve çıkışlarını içerir. Bu yöntem, nakit alındığında gelirleri ve ödendiğinde giderleri muhasebeleştiren nakit esaslı muhasebe modeline dayanmaktadır. Doğrudan yöntem basittir, ancak her nakit işlemin izlenmesini gerektirir, bu nedenle daha fazla çaba gerektirebilir.

Bir nakit akışı tablosunu analiz etmek, bağlamı anlamayı gerektirir, böylece gördüğünüz rakamlara dayalı olarak bilinçli kararlar verebilirsiniz. İşletme hangi aşamada? Büyüyen bir başlangıç mı yoksa olgun bir girişim mi? Hatırlanması gereken en önemli şey, nakit akış tablosunun işletmenizin karlılığını değil, nakit giriş ve çıkışlarını yansıtmasıdır.

Artıları:

- Şeffaf

- Anlaması kolay

- Gerçek zamanlı rakamlar kullanır

Eksileri:

- Daha fazla zaman ve çaba gerektirir

- Tahakkuk muhasebesi kullanan işletmeler için bir sorun olabilir

- Doğrudan yöntemi kullanan işletmelerin yine de işletme faaliyetlerinden elde edilen net gelir ile nakit akışı arasındaki mutabakatı açıklamaları gerekir.

Dolaylı yöntem, net geliri nakit dışı işlemlerden farklarla ayarlayarak nakit akışını hesaplar. Bu yöntem, gelirin alındığında değil kazanıldığında kaydedildiği tahakkuk esaslı muhasebe kullanan işletmeler için özellikle uygundur . Dolaylı yöntemi kullanırken, gelir tablosundaki net gelirle başlar ve dönem içinde yapılan tahakkukların etkisini geri almak için düzeltmeler yaparsınız.

Artıları:

- Hazırlanması kolay

- Diğer iki finansal tablo - gelir tablosu ve bilanço arasında mutabakata izin verir

- Nakit olmayan işlemleri açıklar

Eksileri:

- Şeffaflık eksikliği

Hangi yöntemi seçerseniz seçin, yalnızca işletim faaliyetleri bölümünü etkileyecektir. Diğer iki bölüm - yatırım ve finansman faaliyetlerinden elde edilen nakit - aynı kalır.

Bu örnekte, dolaylı yöntemin net geliri baz aldığını ve amortisman ve amortisman gibi nakit dışı giderleri eklediğini görebilirsiniz. Öte yandan, doğrudan yöntem, işletme faaliyetlerinden elde edilen tüm nakit tahsilatlarını alır ve tedarikçilere yapılan ödemeler ve ücretler gibi işletme faaliyetlerinden nakit ödemeleri çıkarır.

dolaylı yöntem | Direkt yöntem | ||

Net gelir | 400 dolar | Müşterilerden tahsilatlar | $1000 dolar |

ayarlamalar | kesintiler | ||

Amortisman | 100$ | Tedarikçilere yapılan ödemeler | ($200 dolar) |

amortisman | 100$ | Ücretler | ($200 dolar) |

İşletme faaliyetlerinden elde edilen net nakit | 600 $ | İşletme faaliyetlerinden elde edilen net nakit | 600 $ |

Nakit akış tablosu nasıl okunur

Nakit akışı tablosunun amacı, belirli bir süre boyunca üretilen ve harcanan nakit miktarını göstermektir ve işletmelerin likiditeyi ve uzun vadeli ödeme gücünü analiz etmesine yardımcı olur.

Tüm nakit işlemlerini özetlediğinizde olumlu ya da olumsuz bir nakit akışı elde edebilirsiniz.

Pozitif nakit akışı , dışarı çıkmaktan daha fazla para geldiğiniz anlamına gelir. Bu, fazla nakdin iş büyümesine yeniden yatırılması için büyük fırsatlar yaratır. Bununla birlikte, pozitif bir nakit akışı, mutlaka işinizin karlı olduğu anlamına gelmez. Şirketin negatif net gelire sahip olduğu, ancak borçlanmadan kaynaklanan nakit nedeniyle pozitif bir nakit akışına sahip olduğu durumlar vardır.

Negatif nakit akışı , belirli bir süre boyunca ürettiğinizden daha fazla nakit harcadığınızı gösterir. Bu kötü bir işaret mi? Kısa cevap: Duruma göre değişir. Negatif bir nakit akışı mutlaka kötü bir şey değildir - özellikle gelecekteki büyümeye yapılan yatırımdan kaynaklanıyorsa. Ancak birden fazla dönemde negatif nakit akışınız varsa bunu kırmızı bayrak olarak değerlendirmelisiniz. İşletmenizin finansal sağlığının risk altında olabileceğini gösterebilir.

Bu, özellikle negatif nakit akışının yanma oranı olarak da bilindiği VC tarafından finanse edilen girişimler için geçerlidir. Bu, yeni bir şirketin faaliyetlerinden pozitif nakit akışı yaratmadan önce risk sermayesini giderleri finanse etmek için harcadığı orandır . Yakma oranı, mevcut genel gider ve gelir akışıyla etkinliğinize ne kadar devam edebileceğinizi göstermeye yardımcı olur. Pazar payı kazanmalarına, müşteri kazanmalarına ve daha yüksek uzun vadeli karlar elde etmelerine yardımcı olabileceğinden, hızlı büyüyen yeni başlayanlar için yüksek bir yanma oranı nadir değildir.

Nakit akışı tablosu örneği (+ şablon)

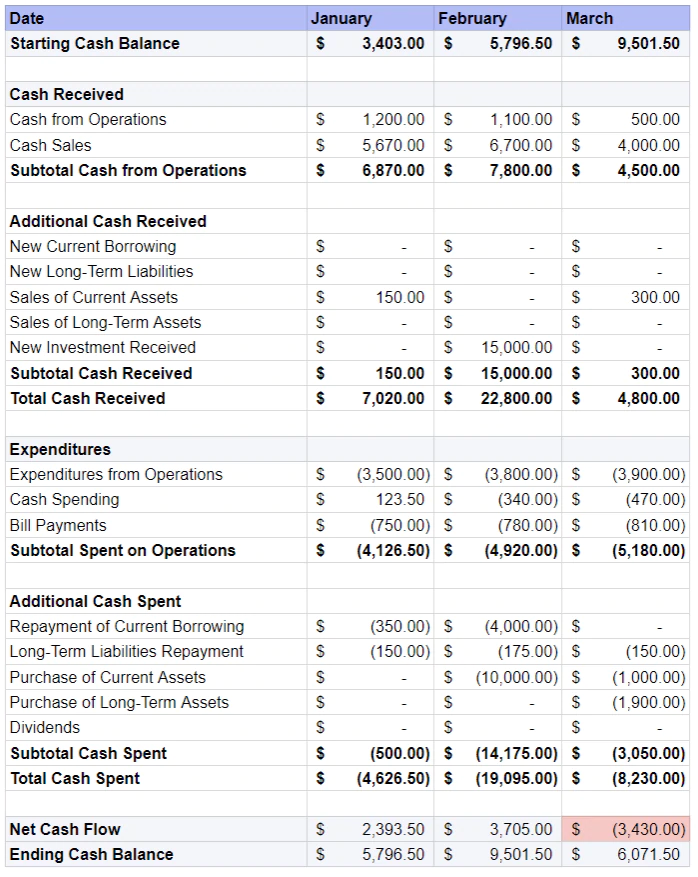

Şimdi senin sıran. İşte ihtiyaçlarınıza göre özelleştirebileceğiniz ücretsiz bir nakit akışı şablonu .

İlk adım, başlangıç nakit bakiyesini doldurmaktır. Ardından, faaliyetlerden elde edilen nakit ve dönen varlıkların satışı, alınan yeni yatırım vb. faaliyetlerden alınan ek nakitleri ekleyerek devam edin.

Bir sonraki adım, cari borçlanmanın geri ödenmesi, uzun vadeli borçların geri ödenmesi vb. gibi operasyonlardan ve harcanan ek nakitlerden harcamaları çıkarmaktır.

Net nakit akışını hesapladıktan sonra, başlangıç nakit bakiyesini ekleyin ve dönem için biten nakit bakiyesini elde edin.

Görsel kaynağı: Shopify

Görsel kaynağı: Shopify

Nakit akışınızı kolayca hesaplamak ve işletmenize beş dakikadan kısa sürede mali sağlık kontrolü yapmak için Shopify'ın nakit akışı hesaplayıcısını da kullanabilirsiniz.