Eşler Arası Kredi Ödünç Verme Uygulaması Nasıl Geliştirilir

Yayınlanan: 2020-06-02Bir bankadan kolayca borç para alabileceğiniz günler geride kaldı. Elbette, düşük faiz oranlarıyla bireysel krediler bulabilirsiniz, ancak bolluk ve kullanılabilirlik azaldı. Bankalardaki bürokrasi eşiğini aştı ve teminatı kanıtlamak kolay bir iş değil. Ayrıca sıra beklemeniz, bankada gereksiz yere dolaşmanız gerekiyor ve yine de kredi alamıyorsunuz. Ancak mobil uygulamaların ve teknolojinin ortaya çıkmasıyla, artık eşler arası kredi verme mobil uygulamaları ile anında kredi alabilirsiniz.

Eşler Arası kredi verme uygulaması fikri, geleneksel bir banka veya kredi birliğinin katılımı olmadan borç para vermenizi sağlar. Sadece koltuğunuzda oturarak borç para verebilirsiniz. Fintech dünyasında en trend teknolojiler arasında yer aldılar.

P2P endüstrisinin değerlemesinin 2025 yılına kadar 150 milyar dolarlık bir değere ulaşacağı tahmin ediliyor.

P2P Kredi Ödünç Verme uygulaması nedir?

P2P kredisi, borç alanların ve borç verenlerin şirketler veya bireyler gibi eşit taraflar olduğu bir borç verme yöntemidir. Kredi komisyoncuları, bankalar veya diğer herhangi bir finans kurumu gibi aracıların katılımı yoktur. Aracı olmadığı için faiz oranı yüksek değildir ve yatırımcılar daha fazla kazanç elde eder.

Bu eksiksiz borç verme ve borç alma mekanizması, kullanımların hem borç verenler hem de borç alanlar olabileceği P2P kredi verme uygulaması olarak adlandırılan bir uygulamada gerçekleştirilir.

Bir bankanın bakımını yaparken bina kiralamak, personel ücretleri, bilgisayarlar, yazılımlar vb. gibi çeşitli masraflar vardır. Ancak, bir P2P borç verme uygulamasında böyle bir gereklilik yoktur, sadece tüm ihtiyaçlarınızı karşılayabilecek güvenilir bir mobil uygulama geliştirme şirketine ihtiyacınız vardır. talepler.

P2P Loan Lending mobil uygulaması nasıl çalışır?

Borçlular için:

Üye olmak

İlk olarak, uygulamada ödünç alan olarak oturum açmanız gerekir. Yönetim bilgileriniz mevcut olmalı ve en az bir yaşında olması gereken bir finansal hesabınız olmalıdır. Muhtemelen, borç verenlerin neden borç vermenin güvenli olduğunu bilmeleri için işinizi tanımlamanız istenecektir.

kredi

Kaydolma işlemini tamamladıktan sonra, yönetici tarafındaki p2p uygulamalarının işlevselliği, borç verenlerin işletmenize borç vermenin risklerini ve ödüllerini bilmesini sağlayacaktır.

Kredi Piyasası

Uygulamada, işletmeniz onaylandıktan sonra kredinizin yayınlanacağı bir kredi piyasası var. Burada, borç verenler, en rekabetçi oranı sağlamak için birbirleriyle rekabet ederek kredinizi doldurmak için teklif verecek. Sonunda, en düşük faiz oranı teklifi kabul edilecektir, bu nedenle krediniz için en düşük faizi ödemeniz gerekir.

krediyi kabul et

Krediniz %100 fon aldıktan sonra, kredinin hüküm ve koşullarını kabul etmeniz gerekir. Uygulama, parayı hesabınıza aktarırken sizden çok az ücret talep edebilir.

geri ödeme

Kredinizin geri ödemelerini yapmak için uygun bir tarih olacaktır, bunlar her ay sabitlenecektir, böylece geri ödeme tarihlerinizi önceden bileceksiniz.

Ayrıca Okuyun: E-Ticaret İçin Bir Mobil Uygulama Nasıl Geliştirilir?

Kredi Verenler için:

Üye olmak

Borçlular gibi, hızlı bir yatırımcı sınıflandırması ve uygunluğu ile tefeciler olarak kaydolmanız gerekir.

Hesap Seç

Borç verenler için, çeşitlendirilmiş bir işletme kredileri portföyü oluşturmak için hızlı ve basit bir yöntem isteyen Büyüme hesapları gibi farklı hesap türleri olabilir. sermaye veya borç verenlerin hangi işletmelere borç vermek istediklerini seçebilecekleri kendi seçtikleri bir hesap.

paranızı ekleyin

Hangi hesabı seçerseniz seçin, mevcut farklı ödeme yöntemleriyle hesabınıza para eklemeniz gerekir.

Borçlulara borç ver

Artık borçluların başvurduğu krediler için teklif verebilirsiniz.

geri ödeme

Borç verdiğiniz işletmelerin her birinden aylık olarak sermaye ve faiz geri ödemeleri alacaksınız. Daha sonra, getiri elde etmeye devam etmek için bu parayı diğer işletmelere ödünç verebilirsiniz.

Borç Verme uygulaması borçlulara nasıl fayda sağlar?

1. Pahalı bir aracının müdahalesi yok

Bir P2P kredi uygulamasında banka veya pahalı bir aracı yoktur. Bu nedenle, müşterinin ne bankacılık hizmetleri için ödeme yapması ne de alacaklıyı kredi vermeye ikna etmesi gerekir, çünkü siz çözücü ve güvenilirsiniz. Tüm işlemler minimum ücretler pahasına tek bir mobil uygulama üzerinde gerçekleştirilir.

2. Geleneksel kredilerden daha esnek

Çoğunlukla, P2P kredileri teminatsızdır, yani borçlunun herhangi bir teminat vermesine gerek yoktur, bu nedenle geleneksel kredilerde olduğu gibi kişisel varlıklarınızı veya mülkünüzü bağlamanız gerekmeyecektir. P2P kredi kredisinde başvuru süreci hızlı ve karmaşık değildir. Böylece kısa sürede fonlara ulaşabilirsiniz.

3. Daha Düşük Faiz Oranları

Eşler arası bir inişte alacağınız krediler, bankalar ve inşaat toplulukları gibi geleneksel borç verenlere kıyasla oldukça düşük faiz oranı talep edecektir. Yatırımcılar paralarını bir uygulama platformu üzerinden doğrudan kredi alanlara ödünç verdikleri için, her iki tarafın da daha uygun oranlardan yararlanabileceği aracılar yoktur.

4. Kapsamlı İnceleme

Teminata ihtiyaç olmamasına rağmen, borçlunun pasaportunun taranmış kopyalarını ve vergi kimlik numarası ile birlikte diğer detayları sunması gerekiyordu. Ödeme güçlerini kanıtlamak için belgeler sunmaları gerekir. Bir P2P kredi uygulaması, kullanıcılara her zaman yüksek düzeyde güven sağlar.

Ayrıca Okuyun: Bir e-Ticaret Web Sitesi Nasıl Geliştirilir?

Bir Kredi Kredisi uygulaması borç verenlere nasıl fayda sağlar?

1. İstikrarlı ve Cazip Getiriler

Bir P2P kredi verme uygulamasının mevcut ortalama getiri oranı %10'dur, ancak bu, kredinin türüne ve süresine bağlıdır. Mevcut bankacılık piyasasında, %10'luk bir getiri, özellikle nitelikli borçlulardan çeşitlendirilmişse oldukça caziptir.

2. Borç Verenler Seçer

Bir tefeci olarak, borçluları kategorilere ayırabilir ve kimliklerini kontrol edebilirsiniz. Kredi puanı ve finansman algoritmasındaki diğer ilgili faktörlerle birlikte bir borçlunun tüm ayrıntılarını alacaksınız. Tercihlerinize uyan borçlulara yatırım yapmayı seçebilirsiniz.

3. Dolandırıcılığı Önleme

Tefeciler için en üzücü şey paralarını geri alamamaktır. Ancak, bir P2P uygulaması, dolandırıcılığa karşı sıfır tolerans politikasını sürdürmek için bir Dolandırıcılık Önleme Sistemi uygular. En iyi P2P uygulaması, sektördeki en katı ve en katı prosedürleri izlemelidir.

Neden bir P2P Loan Lending mobil uygulamasına yatırım yapmalısınız?

Kredi verme sektörü çok gelişiyor. Alternatif kredi segmenti son on yılda 10 kat artışa tanık oluyor. Küresel eşler arası (P2P) borç verme pazarının büyüklüğü 2019'da 67.93 milyar dolar olarak belirlendi ve 2020'den 2027'ye kadar %29.7'lik bir CAGR'de büyüyerek 2027'ye kadar 558.91 milyar dolara ulaşacağı tahmin ediliyor. tüketici kredisi kredileri, küçük işletme kredileri, öğrenci kredileri veya emlak kredileri. Avrupa Birliği'ne göre, Almanya ve Birleşik Krallık'taki çeşitli küçük ve orta ölçekli kuruluşların yaklaşık %53'ü 2019'da bir önceki yıla göre önemli ölçüde daha yüksek olan çevrimiçi bir krediye başvurdu.

En İyi P2P Kredi Verme Mobil Uygulamaları

İşte en iyi P2P kredisi veren mobil uygulamalardan bazıları ve ticari girişiminiz için çıkarımlar:

1. Zenginleşmek

Prosper P2P uygulamasında 2.000$'a kadar veya 40.000$'a kadar borç alabilirsiniz. Borç konsolidasyonu, ev tadilatı, sağlık bakımı vb. gibi birçok kredi türüyle birlikte gelir. Faiz oranı da bu uygulamanın bir dezavantajı olabilecek maksimum %35,99 ile değişen aralıktadır. Ayrıca başka bir borçluyla ortaklaşa başvurabilirsiniz; bu, diğer kişinin daha iyi krediye sahip olduğunu varsayarak sizi daha güvenilir kılar.

Prosper P2P uygulamasında 2.000$'a kadar veya 40.000$'a kadar borç alabilirsiniz. Borç konsolidasyonu, ev tadilatı, sağlık bakımı vb. gibi birçok kredi türüyle birlikte gelir. Faiz oranı da bu uygulamanın bir dezavantajı olabilecek maksimum %35,99 ile değişen aralıktadır. Ayrıca başka bir borçluyla ortaklaşa başvurabilirsiniz; bu, diğer kişinin daha iyi krediye sahip olduğunu varsayarak sizi daha güvenilir kılar.

2. LendingClub

Çok küçük bir miktarda krediye ihtiyacınız varsa LendingClub en iyi uygulamalar arasında gelir. En eski ve en iyi bilinen P2P mobil kredi uygulamalarından biridir. Borç verenlere daha fazla teminat verilir, çünkü borçlular geri ödemeyi geç yaptığında %5'lik bir gecikme ücreti vardır. Krediler, %2 ila %6 arasındaki oluşturma ücretleri dahil olmak üzere, zayıf kredisi olan borçlular için maliyetli olabilir. Bu uygulamada ortak başvuru sahiplerine de izin verilir. Oranı, Prosper'a kıyasla oldukça yüksektir.

Çok küçük bir miktarda krediye ihtiyacınız varsa LendingClub en iyi uygulamalar arasında gelir. En eski ve en iyi bilinen P2P mobil kredi uygulamalarından biridir. Borç verenlere daha fazla teminat verilir, çünkü borçlular geri ödemeyi geç yaptığında %5'lik bir gecikme ücreti vardır. Krediler, %2 ila %6 arasındaki oluşturma ücretleri dahil olmak üzere, zayıf kredisi olan borçlular için maliyetli olabilir. Bu uygulamada ortak başvuru sahiplerine de izin verilir. Oranı, Prosper'a kıyasla oldukça yüksektir.

3. Akran formu

Düşük bir kredi puanına sahip bir borçluysanız ve krediye ihtiyacınız varsa, Peerform sizin için doğru platformdur. Geleneksel kredi puanlarından daha güvenilir olabilecek başvuru sahiplerini belirlemek için özel bir algoritma kullanır. %30'un üzerinde aşırı oranlar yoktur ve krediler, büyük krediye sahip borçlular için ekstra düşük APR ile gelir. Ancak 3 yıldan fazla kredi kullanamazsınız ve ortak başvuru özelliği yoktur. Ayrıca %1-5 oluşturma ücreti ve %5 gecikme ücreti alır.

Düşük bir kredi puanına sahip bir borçluysanız ve krediye ihtiyacınız varsa, Peerform sizin için doğru platformdur. Geleneksel kredi puanlarından daha güvenilir olabilecek başvuru sahiplerini belirlemek için özel bir algoritma kullanır. %30'un üzerinde aşırı oranlar yoktur ve krediler, büyük krediye sahip borçlular için ekstra düşük APR ile gelir. Ancak 3 yıldan fazla kredi kullanamazsınız ve ortak başvuru özelliği yoktur. Ayrıca %1-5 oluşturma ücreti ve %5 gecikme ücreti alır.

4. Başlangıç

Upstart, kredi puanları düşük olmasına bakılmaksızın gerçek potansiyele sahip borçlular gibi görünmek için akademik ve istihdam bilgilerini kontrol eden sıra dışı bir P2P kredi uygulamasıdır.

Upstart, kredi puanları düşük olmasına bakılmaksızın gerçek potansiyele sahip borçlular gibi görünmek için akademik ve istihdam bilgilerini kontrol eden sıra dışı bir P2P kredi uygulamasıdır.

Sloganları “Kredi puanından daha fazlasısın”. Adil veya zayıf bir kredi geçmişiniz varsa erişilebilir, ayrıca düşük kredi puanlarıyla bile daha iyi APR'ler alabilirsiniz ve bazı borçlular için herhangi bir oluşturma ücreti yoktur. Ancak, 5.000 doların altında kredi yoktur ve ortak imzalayanlara izin verilmez.

5. Ödeme

Payoff'ta, kredi almak için en az 3 yıllık bir kredi geçmişiniz ve iki ticaret hattınız olmalıdır. Tüm P2P kredi platformları arasında en rekabetçi oranları alabilirsiniz. Ortalama APR'si yalnızca %15,49'dur ve 5.000 ila 35.000 ABD Doları arasında bir kredi alabilirsiniz. Gecikme ücreti ve başlangıç ücreti olmayan çeşitli geri ödeme dönemleri vardır. Bununla birlikte, deneyimsiz veya hafif borçlular bu platform için uygun olmayabilir ve 5.000 doların altında kredi yoktur. Ortak başvurulara da izin verilmez.

Payoff'ta, kredi almak için en az 3 yıllık bir kredi geçmişiniz ve iki ticaret hattınız olmalıdır. Tüm P2P kredi platformları arasında en rekabetçi oranları alabilirsiniz. Ortalama APR'si yalnızca %15,49'dur ve 5.000 ila 35.000 ABD Doları arasında bir kredi alabilirsiniz. Gecikme ücreti ve başlangıç ücreti olmayan çeşitli geri ödeme dönemleri vardır. Bununla birlikte, deneyimsiz veya hafif borçlular bu platform için uygun olmayabilir ve 5.000 doların altında kredi yoktur. Ortak başvurulara da izin verilmez.

Bir Kredi Ödünç Verme platformu geliştirmeden önce dikkate alınması gerekenler

Devlet Kuralları ve Düzenlemelerine Dikkat Edin

Oyuncuların kuralına göre oynamasını sağlamak için bir P2P uygulamasının hükümet kuralları ve düzenlemeleri tarafından düzenlenmesi gerekir. Yalnızca izin verilen faaliyetleri, sermaye düzenlemelerini, yönetişim, iş sürekliliği planını ve müşteri arayüzünü kapsayacaktır.

Bir bankacılık ortağı bulun

Tüm bankacılık finansal işlemlerinizle ilgilenecek bir bankacılık ortağına ihtiyacınız olacak. Uygulama içinde işletmeniz için bazı özel özellikler için pazarlık yapabilirsiniz, şirketin uygulamasının özelliklerine ve güncellemelerine uyum sağlamanız daha olasıdır.

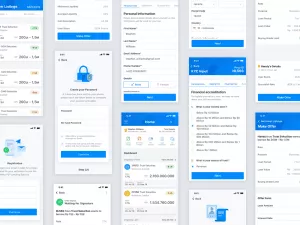

Borçlu Doğrulama Süreci

Dolandırıcılığın önlenmesi için güvenilir bir borçlu doğrulama süreciniz olmalıdır. Uygulayabilirsiniz:

- Bir hükümet kimlik kanıtı

- Gelir doğrulama süreci

- Vergi beyannamesi kanıtı

- Banka hesabı bilgileri

- Telefon numarasının doğrulanması

Riskin Değerlendirilmesi ve Faiz Oranlarının Belirlenmesi

Kredilerin fiyatlandırılması için sürekli güncellenmesi ve mükemmelleştirilmesi gereken gelişmiş bir algoritma kullanmanız gerekecektir. Bir kredi almak için, borçluların sahip olması gerekir:

- Minimum 600 FICO puanı

- Borç/gelir oranı %40'ın altında

- Herhangi bir temerrüt içeren bir kredi profili

- En az bir açık banka hesabı

GDPR Uyumluluğu

Genel Veri Koruma Yönetmeliği (GDPR), kullanıcılara bilgi edinme hakkı, erişim hakkı, düzeltme hakkı, silme hakkı, işlemeyi kısıtlama hakkı, veri taşınabilirliği hakkı, itiraz hakkı ve ilgili haklar gibi temel haklar sağlar. otomatik karar verme ve profil oluşturma.

CCPA Uyumluluğu

CCPA, California sakinlerine işletmelerin kişisel bilgilerini nasıl işlediğini kontrol etme yeteneği sağlar. İşletmeler, Kaliforniya'da ikamet edenlerin bilgilerine erişme, bunları silme ve bilgilerini paylaşma veya satmamayı tercih etme isteklerini yerine getirebilecektir.

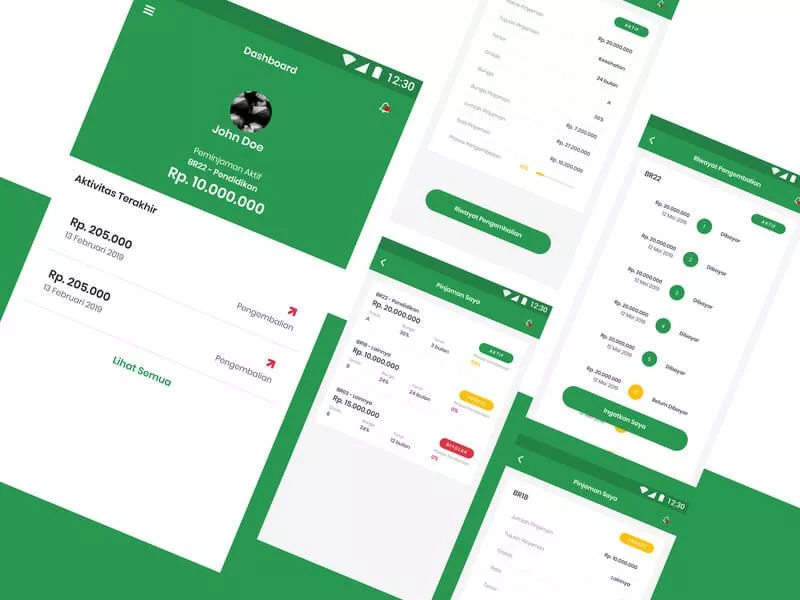

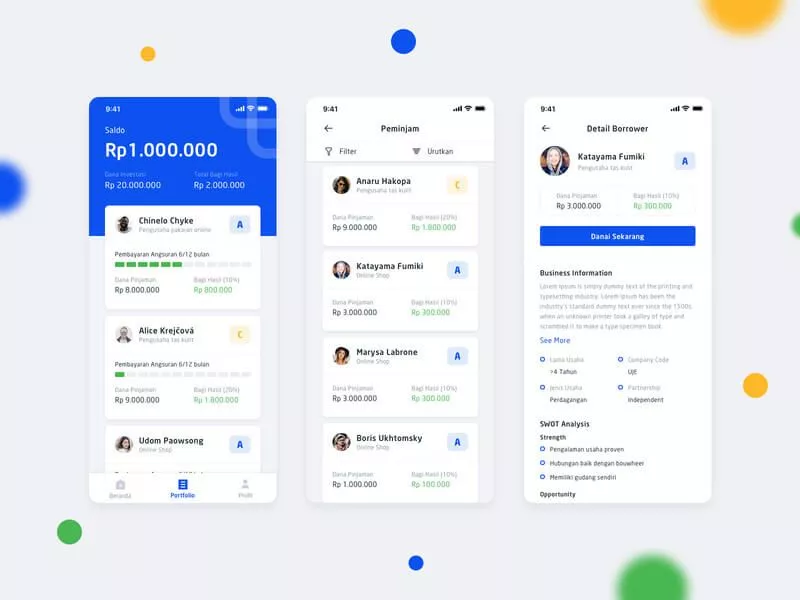

Etkileşimli Kullanıcı Deneyimi ve Kullanıcı Arayüzü

Bir uygulamada bir kullanıcıya ne kadar özellik ve güvenlik vermiş olursanız olun. Etkileşimli bir UX'i ve büyüleyici bir UI'si varsa, kullanıcılar bunu kullanırdı.

P2P Loan Lending uygulamasının Genel Özellikleri

1. Doküman Yönetimi

Borç verenler, müşterilerinin tüm belgelerini tek bir yerde yönetebilir. Borçlular ayrıca belgelerini tek bir yerde saklayabilmeli ve kolayca gözden geçirebilmelidir.

2. Kredi/EMI Hesaplayıcı

Bir kredi hesaplayıcı, borç alanların vade, kredi tutarı, faiz girerek taksitlerini ve toplam tutarı kolayca hesaplamasına yardımcı olacaktır.

3. Lider Yönetimi

Borç verenler, borç para almış müşteri adaylarını yönetmelidir. Müşteri adayları oluşturabilir, olası satışları takip edebilir ve alınan, görev süresi, sonraki ödeme, bakiye ve diğer ayrıntılar gibi ayrıntıları alabilirler.

4. KYC/AML Otomatik doğrulama

Kara para aklamayı önleme (AML) doğrulaması, yasa dışı eylemler yoluyla gelir elde etme uygulamasını engellerken KYC, yöneticiye devlet kimlikleri aracılığıyla kullanıcının tüm ayrıntılarını verir.

5. Yeniden Finansman Yönetimi

Yeniden finansman özelliği, borçlunun kredinin yarısını ödediğinde, borçlunun profiline göre kredi için diğer borç verenlerden yeniden finanse edebileceği anlamına gelir.

6. Kredi Notu Hesaplama

Bir kredi puanı hesaplayıcı, kredilere ne kadar sahip olduğunuzu, kredi geçmişinizin uzunluğunu, hesap türlerini ve diğer parametreleri belirler.

7. Ödeme Planı

Geri ödeme planlayıcısı, borç alanların ve borç verenlerin yaklaşan taksitler hakkında bildirim almalarına yardımcı olacaktır.

8. Yalnızca kullanılan tutar için faiz

Borçlu tarafından kullanılan tutara faizin uygulanacağı işlevi uygulayabilirsiniz.

9. Geri ödeme seçenekleri

Hem borç alan hem de borç verene uygun çeşitli geri ödeme seçenekleri olmalıdır.

10. Uygulama İçi Kamera, Çağrı ve Sohbet

Bu üç C, günümüzde herhangi bir mobil uygulama için her zaman gereklidir. Belgelerin görüntülerini yüklemek için bir kamera kullanılırken, çağrı ve sohbet özellikleri borç verenleri borç alanlara bağlayabilir.

11. Belge Tarayıcı

Bir belge tarayıcı, dosyaları taşınabilir aygıt biçiminde (PDF) yükleyebilir.

12. Chatbot Desteği

Chatbot desteği, özellikler ve işlevler için ortaya çıkan tüm soruları çözmenize yardımcı olacaktır.

Yöneticiye Özel P2P Kredi Ödünç verme mobil uygulama Özellikleri

1. Borç Veren Yönetimi

Borç Veren Yönetimi, uygulama içinde kendi seçtikleri borçluları seçerek borç verenlerin para yatırmalarına yardımcı olur. Bir borç veren, gerekli miktar, kredi kullanım süresi ve KYC profili gibi ayrıntıları kontrol edebilir.

2. Borçlu Yönetimi

KYC, E-imza ve profil etiketleriyle ilgili diğer bilgilerin sunulması için borçlulara yardımcı olur. Borçlunun kredi alabilmesi için belgeleri, kredi geçmişini ve işletme hesaplarını yüklemesi gerekir.

3. Push Bildirimleri

Bir kullanıcı push bildirimlerine izin vermeyi kabul ederse, siparişi, herhangi bir yeni teklif, politika vb. hakkında zamanında uyarılar veya bildirimler alacaktır. Bu, kullanıcı katılımını, dönüşüm oranlarını artıracak ve daha fazla kitleyi hedefleyecektir.

4. Gerçek zamanlı analitik

Gerçek zamanlı analitik, veriler sisteme girdikten hemen sonra veya hemen ardından veriler üzerinde hareket etmenize ve öngörüler almanıza yardımcı olur. Gerçek zamanlı uygulama analitiği, sorguları saniyeler içinde yanıtlar.

5. KYC Onayı

KYC onayı, hem borç verenlere hem de alıcılara platformda doğrulamaları için yardımcı olur. Tüm belgeler doğruysa yönetici KYC'yi onaylayacaktır.

6. CRM entegrasyonu

Müşteri İlişkileri Yönetimi (CRM) aracı entegrasyonu, platformunuzun daha iyi müşteri ilişkileri kurmasına ve elde tutma oranlarını artırmasına yardımcı olabilir.

7. Gerçek zamanlı analitik

Gerçek zamanlı analitik, veriler sisteme girdikten hemen sonra veya hemen ardından veriler üzerinde hareket etmenize ve öngörüler almanıza yardımcı olur. Gerçek zamanlı uygulama analizi, sorguları saniyeler içinde yanıtlar.

8. Banka Ortağı Yönetimi

Banka ile ilgili tüm politikaları, işlemleri ve diğer konuları yönetecek etkili bir sisteme ihtiyacınız olacak.

9. Kredi Yönetimi

Kredi yönetimi, kredinin tüm kayıtlarını, tutarı, işlemleri, geçmişlerini, borç vereni ve borçlu ayrıntılarını ve diğer verileri tutacaktır.

Gerekli Teknik Yığın ve Ekip

Bu, Android için mi yoksa iOS için mi yoksa her ikisi için mi bir mobil uygulama geliştirmek istediğinize bağlıdır. Bir Java geliştiricisi veya Swift geliştiricisi veya her ikisini birden işe alabilirsiniz. Çok yüksek bir bütçeniz yoksa, gitmenin en iyi yolu, her iki platform için de tek bir kodla yazılmış uygulamaları alabileceğiniz hibrit bir platformdur.

İhtiyaç duyacağınız diğer ekip üyeleri, proje yöneticisi (uygulama geliştirmenin tüm yönlerini yönetmek için), uygulama tasarımı arayüzünün sorumluluğunu üstlenecek UI ve UX tasarımcıları, API'ler için arka uç uzmanları, Eklenti ve Yöneticidir.

Mobil Uygulama Geliştirmek İçin Teknik Yığın

P2P gibi bir uygulama geliştirmenin maliyeti, uygulamanın özelliklerine ve işlevlerine bağlıdır. Fiyat teklifi almak için doğrudan satış ekibimizle iletişime geçebilirsiniz.