Birleşik Krallık'taki Amazon Satıcıları için KDV Tavsiyesi

Yayınlanan: 2020-04-22Amazon FBA satıcısı Luke Filer'ın konuk yazısı

Feragatname: Vergi Danışmanı/Muhasebeci olduğumu iddia etmiyorum. Sadece KDV'ye kaydolma ve ardından ilk iki KDV iademi tamamlama deneyimimden bahsediyorum. KDV karmaşık bir konu olduğu için bir Vergi Danışmanı ile konuşmanızı şiddetle tavsiye ederim.

Çevrimiçi Arbitraj işime tam zamanlı olarak başlamadan önce, küçük bir muhasebe firmasında iki yıllık Muhasebe ve Finans derecesinin yanı sıra birkaç aylık iş deneyimimi tamamlamıştım. Bu deneyim ve biraz kararlılıkla, Amazon işim için muhasebe yapabileceğimi düşündüm…

Ne kadar yanılmışım!

Bu hata bana çok fazla zaman ve stres kaybına mal oldu. Gerçekten buna değmezdi!

Sonunda hem birinci hem de ikinci KDV beyannamemi aynı anda verdim. İlk iadenin geç olmasının bir cezası yok ve muhasebe konusundaki başarısız girişimim nedeniyle ilk iademi zamanında yapmak mümkün olmadı. Ancak bu, sonraki dört KDV iademden herhangi biri gecikirse HMRC tarafından para cezasına çarptırılacağım anlamına gelir.

Amazon konusunda deneyimli bir muhasebeci değilseniz, işinizin bu unsurunu dışarıdan temin etmenizi şiddetle tavsiye ederim. Bu benim en büyük hatam ve keşke bunu baştan beri dış kaynak kullansaydım.

Amazon için Defter Tutma Çok Karmaşık

Size bazı örnekler vereceğim.

Paypal ödemesi üzerinden kredi/banka kartı ile bir şey satın alırsanız, bu bir kabus olabilir çünkü mevcut Paypal bakiyesi otomatik olarak kullanılır, bu da işlem değerinin yalnızca bir kısmının kart ekstrenizde görüneceği anlamına gelir. Ayrıca, işlemi hem Paypal'da hem de kartın banka hesabında onaylayarak işlemi ikiye katlamadığınızdan emin olmalısınız.

Bulduğum diğer sorunlar arasında hediye kartları için girişler, para birimi farklılıklarının ele alınması ve daha fazlası yer alıyor.

Bir girişimci olarak her alanda uzmanlaşamazsınız. Bu, dışarıdan temin edilmesini şiddetle önerdiğim bir alan. KDV iadesini göndermek için defter tutmanızın doğru olması gerekir - bunlar el ele gider.

Amazon işletmeniz için ayrı bir banka hesabınız olduğundan emin olun ve bunu kişisel hesabınızdan ayrı tutun!

Ticari banka hesabı olmak zorunda değildir, iş için kullandığınız kişisel bir banka hesabı olabilir, ancak tüm kişisel ve ticari işlemleri ayrı tuttuğunuzdan emin olun.

İş ve kişisel eşyaları ayrı tutmamanın bir başka örneği, ikisinin bir karışımını satın almak olabilir. Daha önce bir perakendeciden stok sipariş ettim ve ihtiyacım olan bazı kişisel eşyaları ekledim, yani sipariş hem kişisel hem de ticari mallardan oluşuyordu. Bunu yapmayın, hayatı çok karmaşık hale getirir.

İşle ilgili her şeyi kişisel her şeyden ayrı tuttuğunuzdan emin olun. Bir telefon faturası gibi örtüşürlerse, buna uyum sağlayabilmeleri için muhasebecinize bildirin.

KDV'ye Giriş

Basit bir ifadeyle KDV, mal ve hizmetlerin satışından alınan bir vergidir. Birleşik Krallık'taki mal ve hizmetlerin çoğuna KDV ödersiniz. İnternette çok sayıda kılavuz olduğu için KDV'nin nasıl çalıştığına dair çok fazla ayrıntıya girmeyeceğim.

Birleşik Krallık'taki mevcut KDV oranı, çoğu mal ve hizmette %20'dir. Ancak bazı mallarda %5 veya %0 KDV oranı uygulanmaktadır.

Herhangi bir 12 aylık dönemde 85.000 £ üzerinde geliri olan işletmeler KDV için kayıt yaptırmalıdır ve daha sonra satılan tüm ürünler için KDV almaları gerekir, ancak daha sonra satın alınan ürünler için de KDV talep edebilirler. Bu önemlidir, çünkü yalnızca KDV'ye kayıtlı işletmeler tarafından sağlanan ürünlerde KDV'yi geri talep edebilirsiniz.

KDV kaydı yapıldıktan sonra, her üç ayda bir KDV beyannamesi doldurmanız gerekecektir. Bu iade, ne kadar KDV ödediğinize ve ne kadar KDV (satışlardan) topladığınıza bakar. İlkini ikinciden çıkarmanız gerekir ve bu rakam pozitifse (ki normalde böyle olur), o zaman bunu Hükümete (HMRC) ödersiniz.

KDV'ye Nasıl Kaydoldum

KDV kaydı için eşik 85.000 £ olduğundan, Sole Trader (serbest meslek sahibi) olarak yaklaşık 82/83k £'a kadar sattım ve ardından Mayıs 2019'da bir Limited Şirket kurdum.

Limited Şirket, Tek Tacir için ayrı bir tüzel kişilik olduğundan, KDV eşiği etkin bir şekilde "sıfırlanır". Bu, 1 Ekim 2019'da KDV'ye kaydolmadan önce tekrar 82/83 bin sterlin değerinde mal satabileceğim anlamına geliyor.

Bunun bariz faydası, ekstra 85 bin £ değerinde KDV'siz satış elde etmenizdir. Bu iyidir, çünkü KDV'ye kayıtlı olmak karlılığı azaltır.

Bu planı yapmadan önce KDV kaydının bana göre olup olmadığını araştırmak için yaptım. Bu kararda bana yardımcı olan bazı hususlar için aşağıya bakın.

1. Karlılığa Etkisi

Bunu açıklamak için çok basit bir örnek kullanacağım. Bu senaryoda, KDV'ye kayıtlı bir satıcıyı ve henüz KDV kaydı yapmamış bir satıcıyı ele alacağız.

Senaryo basit, 50 sterline bir ürün alıyoruz ve sonra 100 sterline satıyoruz. Basitlik için başka bir masraf ve ürün için %20'lik bir KDV oranı varsayıyoruz.

KDV kaydı olmayan satıcı 50£ (100-£50£) kazanırken, KDV kaydı olan satıcı 40£ kazanır.

Bu neden?

Çünkü maliyetlerinin %20'sini (10 £) geri alabilirler. Ancak, satış fiyatının %20'sini (20 £) havale etmeleri gerekir. Bu, 80-40 sterlin olduğu anlamına gelir, bu da 40 sterlinlik bir kârdır.

Hizmet sağlayıcının KDV'ye kayıtlı olması koşuluyla, bunlar için KDV'yi geri talep edebileceğiniz için giderler önemlidir. Bunu göstermek için önceki örneğe devam edeceğiz.

Masraflarımızın aşağıdaki gibi olduğunu söyleyin (tüm sağlayıcıların KDV'ye kayıtlı olduğunu varsayacağız).

- Amazon ücretlerinde £ 8

- 1 £ hazırlık merkezi maliyeti

- Diğer hizmetlerde £1 (tüm yazılım maliyetleri paylaştırılır)

Bu, KDV kaydı olmayan satıcının şimdi 40 sterlin (50 sterlin - 10 sterlin) kârı olduğu anlamına gelir.

KDV kayıtlı satıcı, bu 10 sterlin değerindeki harcamalar için 2 sterlinlik KDV talep edebilir, bu da onların kâr rakamının şimdi 32 sterlin (40 sterlin - 8 sterlin) olduğu anlamına gelir.

Dolayısıyla, KDV'nin giderlerden geri talep edilmesi, KDV kaydı üzerindeki etkiyi azaltır. Karlılığı da etkileyecek ve karar vermenize yardımcı olacak diğer bazı faktörleri kontrol edelim.

2. Ekstra Yönetici Maliyetleri

Defter tutma ve KDV iadelerini nitelikli bir muhasebeciye yaptırmanızı şiddetle tavsiye ederim. Evet, bu önemli bir parasal masrafa yol açacaktır, ancak bunu yapmamak size çok zaman ve potansiyel olarak çok paraya mal olacak - hem para cezalarında hem de iddia edebileceklerinizi maksimize etmemekten.

Bununla birlikte, KDV kaydı yaptırmakla ilgili bu ek masrafların farkında olmanız gerekir. Ayrıca fatura tahsilatı ve genel kayıt tutma daha da önemli hale geldiği için daha fazla zaman/para harcamanız gerekebilir.

3. 0% Mal

Kârlılık üzerindeki etkisine ilişkin tartışmanın ardından, %0 KDV oranına sahip malların etkisine bakmak önemlidir. İlk bakışta, bunun KDV'ye kayıtlı olmamakla aynı şey olduğu görünebilir, ancak bu yanlış ve bunlar daha da iyidir, çünkü KDV'ye kayıtlı olmayan bir satıcının yapamayacağı harcamalarda KDV'yi geri talep edebilirsiniz. .

Bir önceki örneğe geri dönersek ve bunun bunun yerine %0 KDV'lik bir mal olduğunu varsayarsak, kâr 42£ olacaktır. Bunun nedeni, harcamalardan önce kârın KDV'ye kayıtlı olmayan bir satıcıyla (50 £) aynı olacağıdır, ancak giderlerdeki 2 £ KDV'yi geri talep edebilirsiniz, yani kâr rakamı 42 £, bir diğerininkinden 2 £ daha yüksektir. KDV kaydı olmayan satıcı.

Çok sayıda %0 mal tedarik edebiliyorsanız, kârlılığınız KDV kaydından daha az etkilenir!

Sorun şu ki, %0 mal bulmak zor. Bunları araştırmanız gerekeceği için bir liste yapmayacağım. GOV.UK, araştırmanız için iyi bir başlangıç noktası sağlar.

KDV için Kaydolmanız Gerekir mi?

Burada birçok olumsuz nokta olduğunun farkındayım ama nihayetinde bunu ciddi bir şekilde yapmak istiyorsanız, bu kaçınılmaz bir adımdır.

Yine de bu adımın sizin için doğru olup olmadığına karar vermek için faktörleri göz önünde bulundurmanız ve bunları kişisel durumunuza göre tartmanız gerekir. Bazıları için yılda yaklaşık 80 bin sterlinlik satış yapmak ve bunu yarı zamanlı yapmak işleri için mükemmel çalışıyor. Kendim gibi diğerleri için KDV kaydı kaçınılmaz bir adımdı, çünkü (işimle ilgili etkileri tarttıktan sonra) bunu tam zamanlı olarak yapmak istedim.

Kar marjınızı şimdi anlamaya çalışmanızı ve KDV kaydından sonra ne olabileceğini düşünmenizi öneririm. Satmakta olduğunuz bazı ürünlere bir göz atın ve KDV kaydı olsa bile bunları satıp satamayacağınızı düşünün.

Gelirinizi artıracak kaynaklara sahip olup olmadığınızı düşünün. KDV kaydının karlılık üzerindeki etkisini azaltmak için adımlar atabilirsiniz, ancak sonuçta bu, kar marjınızı düşürür.

Örneğin, %9 kar marjıyla 150 bin sterlinlik mal sattıysanız, bu %12'lik 80 bin sterlinlik maldan daha mı iyi? %8 veya %9 ile 200 bin sterlin kazanabilirseniz nasıl olur? Bu rakamlara ulaşmak için gereken ekstra zamanı ve kaynakları düşünün.

Vereceğim bir ipucu, KDV'si kayıtlı bir satıcıyı arayıp sorular sormaktır. Bu kararı acele etmeyin! Kişisel koşullarınıza bağlı olduğundan, bariz bir doğru veya yanlış cevabı olmayan büyük bir sorudur.

Kayıt olmaya karar verirseniz, yapmanız gereken tek şey…

Fatura Tahsilatının Üstünde Kalın

Birçok perakendeci, kayıtlarında saklanan siparişler için fatura sağlarken, bazıları yalnızca son siparişler için fatura sağlar ve diğer öngörülemeyen olaylar meydana gelebilir. Fatura tahsilatının zirvesinde kalmak önemlidir. Burada iyi bir örnek, yönetime giren Mothercare'dir ve şimdi onlardan fatura alamıyorsunuz.

30 günden eski ödenmemiş faturanız olmadığından emin olmanızı öneririm. Bunun için bir sistem kurun ve ona bağlı kalın. İkiniz için de çalışan bir sistem oluşturmak için muhasebecinizle birlikte çalışmalısınız.

KDV Talep Etme - Tedarikçiler

Ters Şarj Mekanizması

Avrupa Ters Şarj Mekanizması, bilmeniz gereken bir şeydir. Bunu benden daha iyi yapan rehberler olduğu için ayrıntılarını burada açıklamayacağım.

Belirtmek istediğim şey, doğru özellikleri karşıladığından emin olmak için Avrupa'da yerleşik işletmeler tarafından sağlanan faturaları kontrol etmeniz gerektiğidir. Emin değilseniz bunu muhasebecinizle kontrol edin.

Çoğu zaman bir satın alma işlemi yapmadan önce bu işletmelere GB KDV numaranızı vermeniz gerekir. Halihazırda bir GB KDV numarasına sahiplerse, bu bir sorun olmayacaktır.

Avrupa Dışındaki İşletmeler

Ürünleri genellikle Avrupa dışından tedarik etmemekle birlikte, bazı yazılım sağlayıcıları kullanıyorum. Örneğin, bu şirket Avustralya'da bulunduğundan ve KDV unsuru bulunmadığından, Taktik Arbitraj aboneliğindeki KDV'yi geri talep edemezsiniz.

Kaynak Kullanımına Etkileri

KDV kayıtlı olmakla karşılaştığım bir sorun, satın alma sırasında ürünlerdeki KDV oranlarının belirlenmesidir. Tedarikçi tarafından bir fatura sağlandığında, hangi KDV oranını uyguladıklarını görebilirsiniz ve bu genellikle sattığınız üründen alacağınız ücrettir.

Sorun şu ki, iyi bir ürün ile kötü bir ürün arasındaki fark bu olabileceğinden, satın alma sırasında KDV oranının ne olduğunu bilmeniz gerekiyor.

Tamamlanmasına yardımcı olduğum iki KDV iadesinden, artık ürünlerdeki KDV oranları hakkında iyi bir fikrim var. Ürünler (Google, HMRC web sitesi) için oranlanmış KDV'yi araştırabilirsiniz ve zamanla KDV oranının ne olduğunu öğrenmeye başlayacaksınız. Bu iyi, ancak benim gibi kaynak sağlamak için VA'lar (Sanal Yardımcılar) kullananlar için, onlara farklı ürünlerdeki tüm KDV oranlarını öğretmek her zaman mümkün değildir.

Yaptığım şey (ve sizin daha iyi bir sisteminiz olabilir), VA'ların bakkal bölümünde olmadıkça tüm mallarda %20'lik bir KDV oranı üstlenmesini sağlamaktır, bu durumda hem %0 hem de 20'de analiz yapmaları gerekir. %. Bunun nedeni, birçok bakkalın %0 olarak derecelendirilmesidir. Ayrıca satın alınan tüm %0 ürünlerin bir veritabanını da oluşturdum, bu da gelecekteki yenilemelere yardımcı oluyor.

Bu noktada son ipucu, yanıltıcı olabilecek BuyBotPro vb. gibi anlaşma analiz araçlarına dikkat etmektir. Kategoriye göre KDV oranını varsayıyorlar ve bu açıkça her zaman doğru değil. Satın alırken bunu kontrol ettiğinizden emin olun! Analiz ettiğiniz ürünlerdeki KDV oranlarını yapılandırmanıza izin veren Seller Amp'i tavsiye ederim.

Amazon'da KDV Oranları

Sattığınız ürünler için KDV oranlarını belirlemeniz gerekmektedir. Bu, envanterinizi Amazon'a eklediğinizde yapılır. Bunu yapmazsanız Amazon, satılan ürünün KDV oranının %20 olduğunu varsayar.

KDV oranını kontrol etme

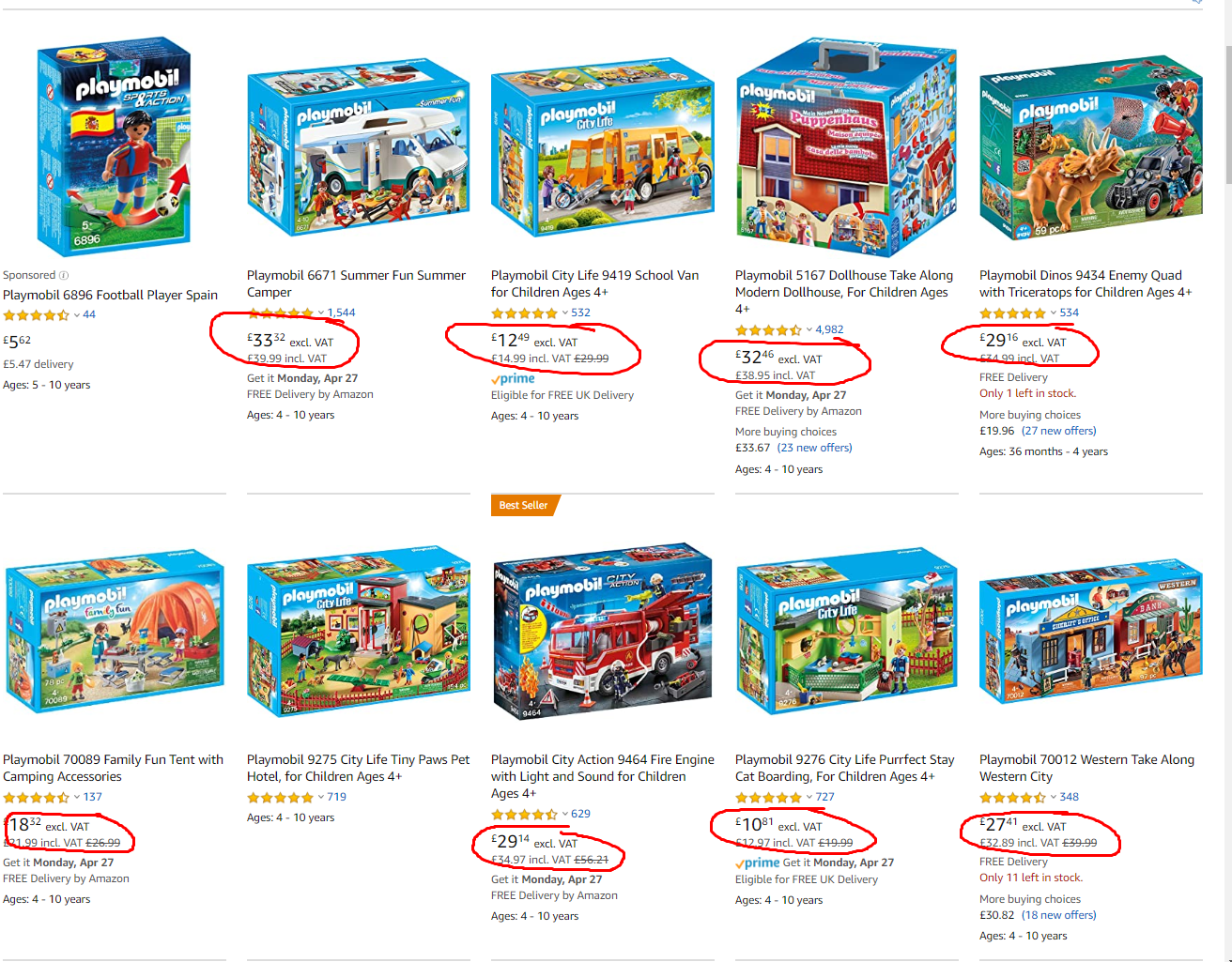

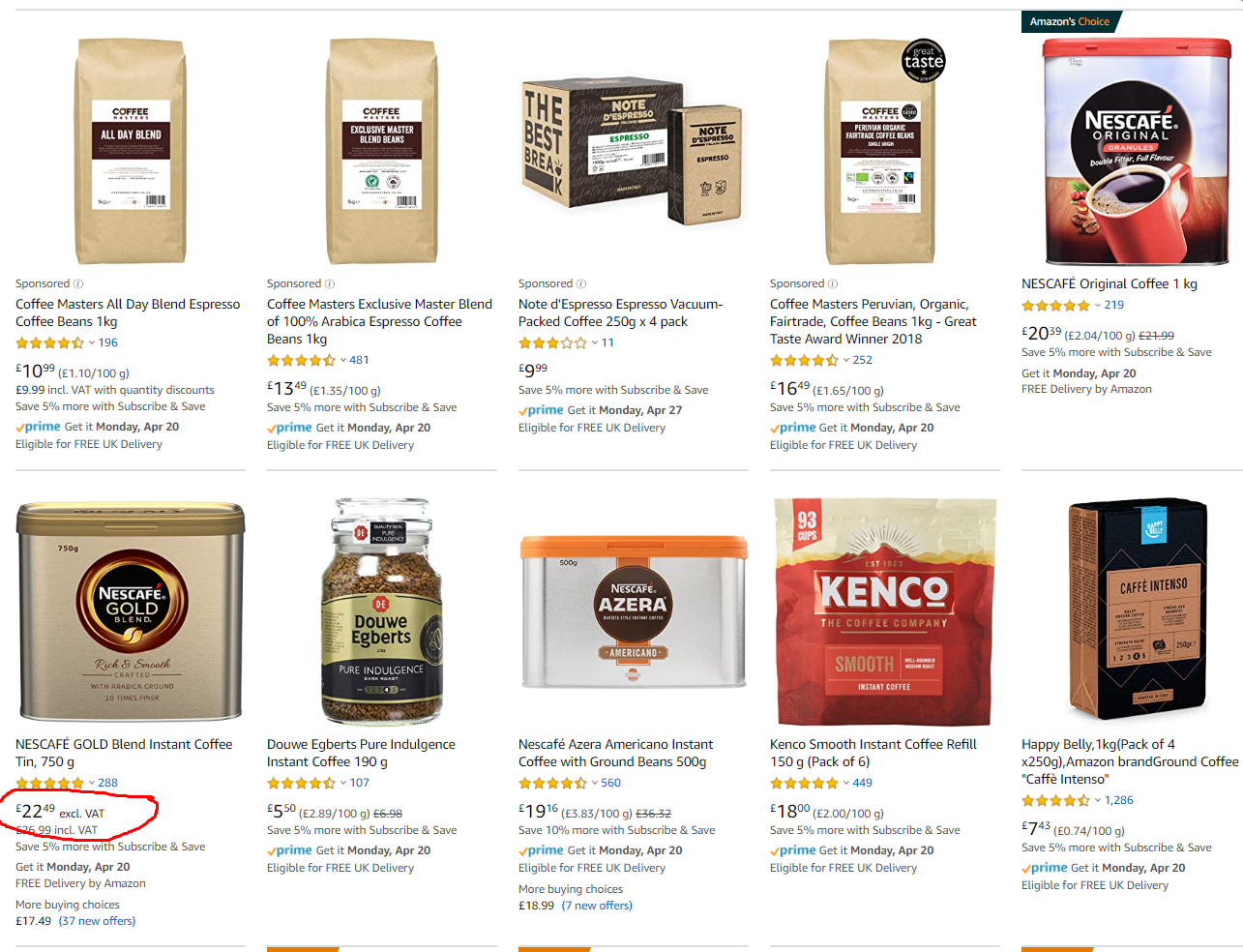

Bir ürünün KDV oranından emin değilseniz, kontrol etmek için bir Amazon ticari satın alma hesabını kullanabilirsiniz. Sadece Amazon hesabınıza giriş yapın ve ürünü arayın. Amazon işletme hesabına gidin ve öğeleri arayın. Fiyatların KDV hariç mi yoksa KDV dahil mi olduğunu görün.

Yukarıdaki örnekte, tüm Playmobil oyuncakları standart olarak %20 KDV olarak derecelendirildiği için “Playmobil” kelimesini arattım. %20 KDV unsuru olduğu için bu sonuçların çoğunun KDV hariç ve KDV hariç fiyatları gösterdiğini görebilirsiniz.

İkinci örnekte, Kahve %0 KDV'de sıfır olduğu için “Kahve”yi arattım. KDV öğesi olan yalnızca 1 sonuç olduğunu görebilirsiniz, bu satıcının yanlış bir KDV kodu girdiğini varsayıyorum, ancak bu, bu yöntemin mükemmel olmadığını vurgular, ancak emin olmadığınız öğeler için yardımcı olabilir.

Son düşünceler

Umarız bu blogu faydalı bulmuşsunuzdur. KDV'ye kayıtlı işletmeler için son bir ipucu, üç aylık bir süre boyunca HMRC'ye borçlu olunan KDV şeklinde bir yükümlülük tahakkuk edeceğinden KDV faturanızı bütçelendirmektir; KDV beyannamenizi gönderdikten sonra faturalandırın.

ABD'deki Amazon satıcısı mı? Amazon satış vergisi kılavuzumuza göz atın.

Amazon'da satış yapmak için daha fazla tavsiye almak ister misiniz? Facebook'taki iGen Entrepreneur topluluğuna göz atın.

İlgili: Amazon, FBA İşletmeniz İçin Doğru Krediyi Veriyor mu?