Bir mobil bankacılık uygulamasını harika yapan nedir?

Yayınlanan: 2016-07-20Dijital bankacılık ekipleri, müşteri ihtiyaç ve beklentilerini aşan mobil bankacılık hizmetlerini nasıl sunabilir?

Bu, Forrester Research'ün dünyanın dört bir yanından 46 büyük perakende bankanın perakende mobil bankacılık hizmetlerini analiz eden 2016 Küresel Mobil Bankacılık İşlevsellik Kıyaslama raporunun araştırmacıları tarafından ele alınan temel bir temaydı.

Avustralya'nın Westpac bankası, Forrester Research raporunu en iyi mobil bankacılık uygulamalarına yönlendiriyor. Forrester, en iyi mobil bankacılık uygulamalarının yararlı, kişisel ve temas noktalarına entegre olduğunu buldu.

Diğer en iyi performans gösterenler arasında İspanya'dan CaixaBank, Kanada'dan CIBC ve Scotiabank, Türkiye'den Garanti Bankası, Bank of America, Polonya'dan Bank Zachodni WBK, Lloyds Bank, Wells Fargo ve Commonwealth Bank of Australia (CommBank) yer aldı.

Aurélie L'Hostis, Forrester raporunun baş yazarı:

“Bu bankalar, müşterileri stratejilerinin merkezine koyuyor, müşterilerin ortaya çıkan ihtiyaçlarını tahmin etmeye çalışıyor ve onları emsallerinden ayıran yeni mobil bankacılık yeteneklerinin gelişimini hızlandırmak için çevik ve yinelemeli bir yaklaşımı benimsiyor.”

Mobil bankacılık uygulamaları yedi kategoride derecelendirildi:

- Temas noktası aralığı

- Kayıt ve giriş

- Hesap Bilgileri

- İşlemsel işlevsellik

- Hizmet özellikleri

- Kanallar arası rehberlik

- Pazarlama ve Satış.

Çin'de, WeChat'in Çinli mobil kullanıcılar için önemini yansıtmak için ek bir kriter eklendi.

Raporda, birçok bankanın işlem özelliklerinde güçlü, ancak hizmetler ve satışlarda zayıf olduğu tespit edildi. Birçoğu, eşler arası (P2P) transferler ve mobil fatura ödemeleri gibi işlem tekliflerini iyileştirmiş ve faydalı hizmet araçları sağlasa da, iyileştirme için önemli bir alan var.

Forrester Research raporunun önemli çıkarımları bulundu:

1. Mobil cihazlara yinelemeli bir yaklaşım

Dijital iş stratejileri ve teknoloji yönetimi ekipleri arasında güçlü ilişkilere sahip bankalar daha iyi performans gösterdi.

Bu departmanlar sadece birlikte çalışmakla kalmaz, aynı zamanda bir test başlatır ve zihniyeti öğrenir.

2. Geliştirilmiş işlem özellikleri

Mobil bankacılığın müşterinin temel mobil ihtiyaç ve beklentilerini karşılaması gerekir ve bunun büyük bir kısmı müşterilerin işlem yapma kolaylığıdır. Bunu iyi yapan bankalar, müşterilerin P2P ödemeleri yapmasına, önce çevrimiçi olarak kaydolmasına gerek kalmadan alacaklı eklemesine veya mobilde yeni bir faturacıya fatura ödemesine izin verecek.

Birçok bankada 'gerçek zamanlı' para transferlerinin etkinleştirilmesi de arttı.

Birçoğu, Apple Pay gibi temassız mobil ödemeleri etkinleştiriyor veya kendi entegre dijital cüzdanlarını sağlıyor.

3. Gelişmiş mobil hizmet ve satış özellikleri

Forrester, birçok banka için hizmet özellikleri ile pazarlama ve satışların zayıf noktalar olarak kaldığını tespit ediyor.

CommBank, Westpac, ICICI Bank, Alipay, China Merchants Bank ve BBVA, müşterilerin aradıklarını bulmalarına yardımcı olmak için uygulama genelinde bir arama motorunu bir araya getiren yalnızca altı bankaydı. Bu, tüketicinin doğrudan mobil uygulama içinden araştırma yapmasına veya finansal ürünlere başvurmasına yardımcı olmada önemli bir unsurdur.

4. Çok çeşitli mobil temas noktaları

İyi bir mobil bankacılık uygulaması, müşterilere çeşitli mobil anlarında hizmet verebilmek için farklı temas noktalarına, işletim sistemlerine (Android, BlackBerry OS, iOS ve Windows Phone dahil), cihaz türlerine ve mobil tarayıcılara hitap etmelidir.

Akıllı telefonu olmayan müşteriler için SMS'in yetenekleri göz ardı edilmemelidir. Çin örneğinde, mesajlaşma uygulaması WeChat popüler bir müşteri hizmetleri kanalı haline geldi.

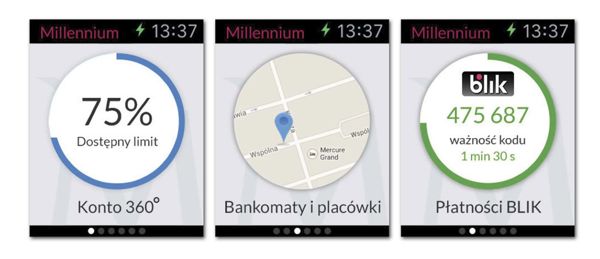

Uygulamalar, özellikle tabletler ve giyilebilir cihazlar gibi gelişmekte olan temas noktaları için tasarlanmalıdır. Örneğin Bank Millennium, müşterilerin bir Apple Watch'tan ATM'leri bulmasına ve mağazalarda ödeme yapmasına olanak tanır.

*Bank Millennium'un Apple Watch uygulaması, müşterilerin ATM'leri bulmasına ve mağazalarda ödeme yapmasına olanak tanır. Kaynak: Bank Millenium Apple Watch uygulaması / Forrester'ın 2016 Küresel Mobil Bankacılık İşlevsellik Karşılaştırma raporu.

Harika mobil bankacılık uygulamaları çok çeşitli uyarılar sunar, müşterilerin bir ekranda gerçekleştirebilecekleri farklı görevler hakkında belirli bilgileri bulmalarına yardımcı olur ve kullanıcının yeni özellikleri daha iyi anlamasına yardımcı olacak öğreticiler, gösteriler ve videolar içerir.

5. Kolay kayıt ve giriş

En iyi bankalar, mobil bankacılık için basit kayıt ve oturum açma işlemlerinin ötesine geçer ve mobil bankacılık müşterilerine güvence vermek için ek 'nasıl yapılır' bilgileri ile bağlamsal güvenlik ve gizlilik içeriği sağlar.

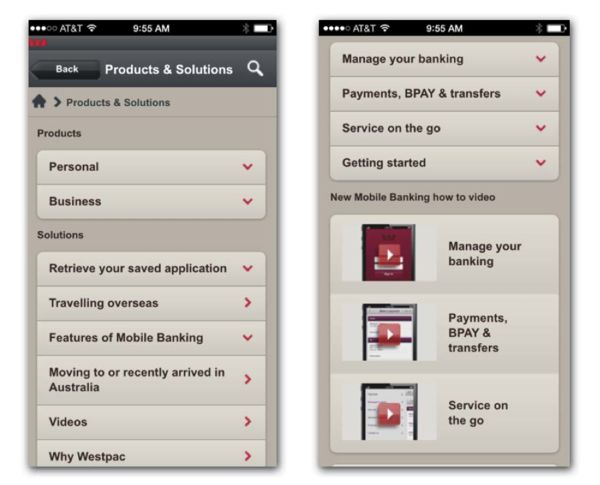

Örneğin Westpac, müşterilerin temel mobil işlevleri anlamalarına yardımcı olmak için oturum açma işlemi başlamadan önce "nasıl yapılır" videoları sunar.

*Westpac'in nasıl yapılır videoları. Kaynak: Westpac mobil bankacılık uygulaması / Forrester'ın 2016 Küresel Mobil Bankacılık İşlevsellik Karşılaştırma raporu.

6. Hesap bilgilerine ve para yönetimi araçlarına kolay erişim

Forrester, müşterilerin herhangi bir temas noktasından mali durumlarını görebilmek, anlayabilmek ve yönetebilmek istediğini tespit ediyor.

Bankalar, işlem geçmişine kolay erişim, tahmin ve harcama araçları veya bankacılık hedeflerini takip edebilme gibi ek hizmetler sunarak, finansal ipuçları, öneriler ve tavsiyeler sunarak müşterilerle daha fazla etkileşim kurma fırsatına sahip olurlar.

7. Çevrimiçinden çevrimdışına

İyi uygulamalar, müşterilerin irtibat telefon numaraları, sosyal medya sayfaları aracılığıyla yardım veya şubeleri ve ATM'leri bulmak için konum belirleme araçları biçimindeki çevrimdışı temas noktalarına kolayca erişmelerini sağlar.

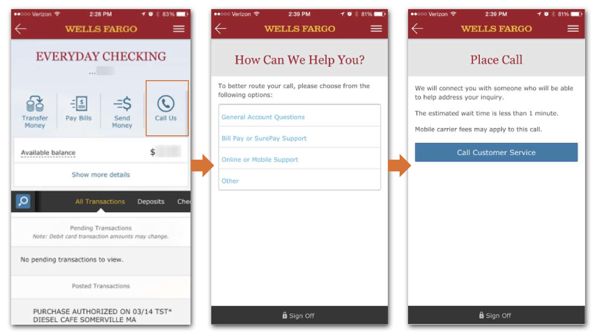

Örneğin Wells Fargo bir "Bizi arayın" seçeneği sunar ve bir temsilci ile konuşmak için tahmini bekleme süresini görüntüler - tümü uygulama içinden.

*Kaynak: Wells Fargo / Forrester'ın 2016 Küresel Mobil Bankacılık İşlevsellik Karşılaştırma raporu.

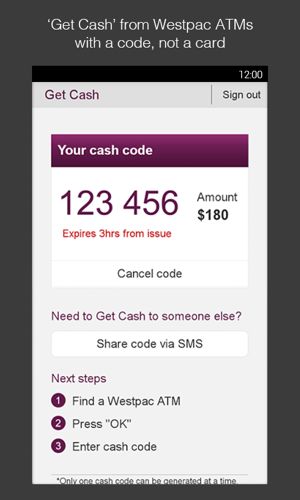

Önde gelen bankalar iş bu konuda yenilik gösteriyor. Örneğin Westpac, müşterilerin mobil uygulamalarında veya akıllı saatlerinde oluşturulan bir kodu kullanarak veya ATM'de bir QR kodunu tarayarak ATM'lerden nakit çekmelerine olanak tanır. Diğer bazı bankalar, müşterilerin doğrudan uygulamadan şube randevuları almasına izin verir.

*Westpac'in mobil bankacılık uygulaması ve ATM kodu işlevi

Çözüm

Finansal kurumlar, yalnızca birbirlerinden değil, yeni dijital bankalardan ve finansal teknolojilerden de artan rekabetle karşı karşıya. Bu nedenle, bir müşterinin sadakatinin anahtarı, en iyi müşteri deneyimini sunmaktır.

Rapora göre, mobil bankacılık uygulamaları hem çevrimiçi hem de çevrimdışı temas noktalarında yardımcı, kişisel, alakalı ve entegre olmalıdır.

“Zihin ve cüzdan payını kazanmak ve elde tutmak için dijital bankacılık ekiplerinin, yalnızca müşterilerin bankacılık ihtiyaçlarını karşılamak için değil, aynı zamanda yeni değer kaynakları yaratmak için de mobil bankacılığı kullanmaya odaklanması gerekiyor.

Aracısızlaştırma ve metalaştırma risklerini savuşturmak için mobil bankacılık, müşteri katılımı için bir platform haline gelmelidir.”

Bireysel Bankacılıkta İnovasyon raporumuz, son aylarda bireysel bankacılıkta en önemli 50 yeniliği özetliyor ve bu yeniliklerin perakende bankacılık sektörünü nasıl dönüştürdüğünün bir analizini yapıyor.

*Öne çıkan görsel: Westpac'in Apple Watch'taki mobil bankacılık uygulaması.